2015-2020年中國液化石油氣市場調研與發展趨勢研究報告

2013年全球液化石油氣產量達到2.65億噸,需求量約為2.62億噸,當中亞洲是全球液化石油氣需求量增長最快的市場,并繼續影響到全世界未來的生產量、貿易及運輸。預計到2019年全球液化石油氣產銷市場規模將達到2.97億噸、2.95億噸。

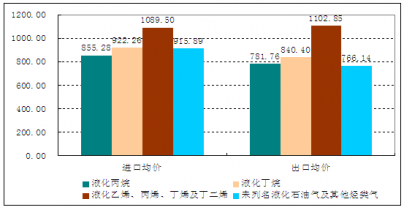

2013年全球液化石油氣細分產品進出口均價對比圖:美元/噸

資料來源:中企顧問網整理

2013年是中國經濟走下高速增長臺階的標志性一年,石油需求增長開始放緩。在2011年和2012年石油需求連續兩年增長5%之后,2013年國內石油消費量增幅只有3.5%左右,進口石油的增長勢頭隨之減弱。在這一年里,包括原油、成品油、液化石油氣(LPG)和其他產品在內的石油凈進口量僅增長3.8%(過去5年的年均增幅為9.8%),但首次突破3億噸,由2012年的2.931億噸上升到3.042億噸的歷史最高水平,與2004年的1.515億噸相比翻了一番。進口石油占全國油品消費量的比例(進口依存度)由2012年的61.5%略升至2013年的61.7%。

2002-2014年中國液化石油氣供需平衡表

年份 | 產量(萬噸) | 銷量(萬噸) | 進口(萬噸) | 出口(萬噸) |

2002年 | 1036.8 | 1625.4 | 626.2 | 5.6 |

2003年 | 1211.7 | 1796.6 | 636.7 | 2.4 |

2004年 | 1417 | 2016 | 641 | 3.2 |

2005年 | 1432.7 | 2046.5 | 617 | 2.7 |

2006年 | 1745.3 | 2207.6 | 535.6 | 15.1 |

2007年 | 1944.7 | 2327.9 | 405.4 | 33.8 |

2008年 | 1914.8 | 2118.9 | 259.2 | 67.9 |

2009年 | 1831.7 | 2115 | 408 | 84.9 |

2010年 | 2102.3 | 2337 | 327 | 93 |

2011年 | 2250.8 | 2404 | 349.6 | 119.1 |

2012年 | 2268.7 | 2468 | 358.5 | 128.2 |

2013年 | 2280.0 | 2575 | 420.7 | 125.8 |

2014E | 2300.0 | 2670 | 500.0 | 130.0 |

數據來源:國家統計局

本液化石油氣行業研究報告共十一章是中企顧問網的研究成果,通過文字、圖表向您詳盡描述您所處的行業形勢,為您提供詳盡的內容。中企顧問網在其多年的行業研究經驗基礎上建立起了完善的產業研究體系,一整套的產業研究方法一直在業內處于領先地位。液化石油氣行業研究報告是2014-2015年度,目前國內最全面、研究最為深入、數據資源最為強大的研究報告產品,為您的投資帶來極大的參考價值。

本研究咨詢報告由中企顧問網公司領銜撰寫,在大量周密的市場調研基礎上,主要依據了國家統計局、國家商務部、國家發改委、國家經濟信息中心、國務院發展研究中心、國家海關總署、知識產權局、智研數據中心提供的最新行業運行數據為基礎,驗證于與我們建立聯系的全國科研機構、行業協會組織的權威統計資料。

報告揭示了液化石油氣行業市場潛在需求與市場機會,報告對中國液化石油氣做了重點企業經營狀況分析,并分析了中國液化石油氣行業發展前景預測。為戰略投資者選擇恰當的投資時機和公司領導層做戰略規劃提供準確的市場情報信息及科學的決策依據,同時對銀行信貸部門也具有極大的參考價值。

報告目錄:

第一章 2014年國際液化石油氣市場運行動狀況分析1

第一節 2014年國際液化石油氣市場分析1

一、液化石油氣行業發展特點分析1

二、世界液化石油氣市場的貿易現狀4

根據聯合國數據庫統計口徑:全球液化石油氣進出口貿易包括271112、271113、271114、271119四大類。

全球液化石油氣進出口產品范圍

海關代碼 | 范圍 |

271112 | 液化丙烷 |

271113 | 打火機用液化丁烷,容器容積>300cucm |

其他液化丁烷 | |

271114 | 液化乙烯、丙烯、丁烯及丁二烯 |

271119 | 打火機用其他液化燃料,容器容積>300cucm |

資料來源:聯合國數據庫

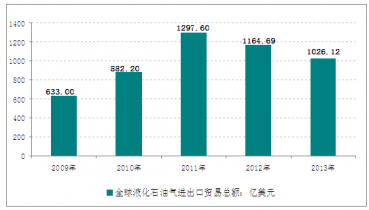

據統計:2013年全球液化石油氣進出口貿易總額為1026.12億美元,較2012年同期下降11.9%。當中全球液化石油氣進口金額為674.78億美元,同比下降4.14%;出口金額為351.35億美元,同比下降23.75%。

2009-2013年全球液化石油氣進出口貿易總額

資料來源:中企顧問網整理

2009-2013年全球液化石油氣進出口分年度統計

年份 | 進口金額:美元 | 出口金額:美元 |

2009年 | $35601847753 | $27697783460 |

2010年 | $51595569904 | $36624581963 |

2011年 | $68669127437 | $61090825249 |

2012年 | $70391174154 | $46078261622 |

2013年 | $67477813685 | $35134552863 |

資料來源:中企顧問網整理

一、2013年全球液化丙烷(271112)進出口市場概況

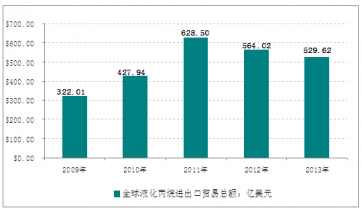

據統計:2013年全球液化丙烷進出口貿易總額為529.62億美元,較2012年同期下降6.1%。當中全球液化丙烷進口金額為345.94億美元,同比下降2.5%;出口金額為183.68億美元,同比下降12.2%。

2009-2013年全球液化丙烷進出口貿易總額

資料來源:中企顧問網整理

2009-2013年全球液化丙烷進出口分年度統計

年份 | 進口金額:美元 | 出口金額:美元 |

2009年 | $17830348744 | $14370494510 |

2010年 | $25443276464 | $17350552936 |

2011年 | $34348328341 | $28501598684 |

2012年 | $35482083317 | $20919848688 |

2013年 | $34593828063 | $18368141258 |

資料來源:中企顧問網整理

2009-2013年全球液化丙烷累計進口金額TOP5

國家 | 進口金額:美元 |

日本 | $37241706617 |

韓國 | $11094995927 |

美國 | $10439787189 |

中國 | $8031921021 |

意大利 | $7571389395 |

其他國家 | $73318064780 |

全球合計 | 147697864929 |

資料來源:中企顧問網整理

2009-2013年全球液化丙烷累計出口金額TOP5

國家 | 出口金額:美元 |

阿爾及利亞 | $14085809291 |

美國 | $13561896421 |

沙特阿拉伯 | $11914435179 |

挪威 | $8931644215 |

加拿大 | $8192690307 |

其他國家 | $42824160663 |

合計 | $99510636076 |

資料來源:中企顧問網整理

……

三、世界液化石油氣價格走勢分析41

第二節 2014年世界主要國家液化石油氣行業發展情況分析41

一、印尼41

根據印尼海關統計數據,2013年印尼累計進口液化石油氣342.59萬噸,進口金額為31.12億美元;出口數量為9690噸,出口金額為1053.23萬美元。

2013年印尼液化石油氣進出口狀況分析(美元,千克)

產品 | 進口金額 | 進口數量 | 出口金額 | 出口數量 |

液化丙烷 | $1,390,978,341 | 1,546,636,757 | $9,856,761 | 9,114,100 |

液化丁烷 | $1,682,232,874 | 1,843,116,708 | $663,171 | 571,000 |

液化乙烯、丙烯、丁烯及丁二烯 | $881,062 | 260,929 | $315 | 210 |

未列名液化石油氣及其他烴類氣 | $37,840,196 | 35,887,703 | $12,095 | 4,894 |

合計 | $3,111,932,473 | 3,425,902,097 | $10,532,342 | 9,690,204 |

資料來源:印尼海關

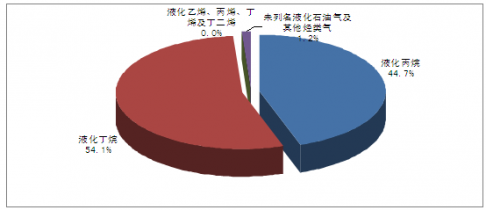

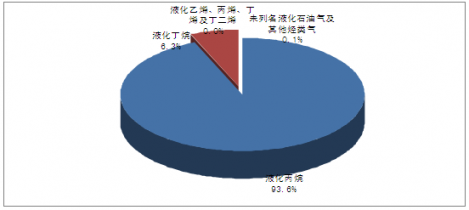

2013年印尼液化石油氣進口產品結構:按金額

資料來源:印尼海關

2013年印尼液化石油氣出口產品結構:按金額

資料來源:印尼海關

1、2013年印尼液化丙烷進出口數據分析

2009-2013年印尼液化丙烷進出口貿易統計

年度 | 貿易 | 金額:美元 | 總量:千克 |

2009 | 進口 | $235,106,046 | 472,746,046 |

2009 | 出口 | $22,699,580 | 44,366,967 |

2010 | 進口 | $412,925,804 | 541,005,071 |

2010 | 出口 | $178,992 | 180,800 |

2011 | 進口 | $674,627,862 | 795,084,942 |

2011 | 出口 | $389,560 | 388,766 |

2012 | 進口 | $1,307,627,129 | 1,347,656,003 |

2012 | 出口 | $7,121,089 | 6,220,541 |

2013 | 進口 | $1,390,978,341 | 1,546,636,757 |

2013 | 出口 | $9,856,761 | 9,114,100 |

資料來源:印尼海關

2、2013年印尼液化丁烷進出口數據分析

2009-2013年印尼液化丁烷進出口貿易統計

年度 | 貿易 | 金額:美元 | 總量:千克 |

2009 | 進口 | $224,885,416 | 441,560,815 |

2009 | 出口 | $27,389,099 | 45,782,220 |

2010 | 進口 | $443,650,323 | 583,970,059 |

2011 | 進口 | $736,750,806 | 838,683,067 |

2011 | 出口 | $64,194,329 | 73,606,785 |

2012 | 進口 | $1,720,362,717 | 1,777,457,202 |

2012 | 出口 | $2,010,857 | 1,991,145 |

2013 | 進口 | $1,682,232,874 | 1,843,116,708 |

2013 | 出口 | $663,171 | 571,000 |

資料來源:印尼海關

3、2013年印尼液化乙烯、丙烯、丁烯及丁二烯進出口數據分析

2009-2013年印尼液化乙烯、丙烯、丁烯及丁二烯進出口貿易統計

年度 | 貿易 | 金額:美元 | 總量:千克 |

2009 | 進口 | $112,659 | 47,306 |

2009 | 出口 | $53,660,358 | 67,201,766 |

2010 | 進口 | $6,277,156 | 935,419 |

2010 | 出口 | $43,194,945 | 37,961,776 |

2011 | 進口 | $395,198 | 99,840 |

2011 | 出口 | $11,844,750 | 9,250,000 |

2012 | 進口 | $618,122 | 206,175 |

2013 | 進口 | $881,062 | 260,929 |

2013 | 出口 | $315 | 210 |

資料來源:印尼海關

4、2013年印尼其他未列名液化石油氣及其他烴類氣進出口數據分析

2009-2013年印尼其他未列名液化石油氣及其他烴類氣進出口貿易統計

年度 | 貿易 | 金額:美元 | 總量:千克 |

2009 | 進口 | $26,657,110 | 52,440,509 |

2009 | 出口 | $63,720,227 | 86,268,281 |

2010 | 進口 | $27,110 | 14,209 |

2010 | 出口 | $167,376,454 | 185,878,159 |

2011 | 進口 | $19,510 | 403 |

2011 | 出口 | $208,478,368 | 148,531,313 |

2012 | 進口 | $28,326,263 | 22,582,722 |

2013 | 進口 | $37,840,196 | 35,887,703 |

2013 | 出口 | $12,095 | 4,894 |

資料來源:印尼海關

二、美國45

三、日本49

第三節 2015-2020年全球液化石油氣行業發展趨勢分析50

第二章 2014年中國液化石油氣行業運行環境分析52

第一節 國內宏觀經濟環境分析52

一、GDP歷史變動軌跡分析52

二、固定資產投資歷史變動軌跡分析55

三、2015年中國宏觀經濟發展預測分析62

第二節 2014年中國液化石油氣行業發展政策環境分析63

一、《城鎮燃氣管理條例》63

二、重點省市管理條例分析64

三、相關政策影響分析65

第三節 2014年中國液化石油氣行業發展社會環境分析69

一、人口環境分析69

二、教育環境分析70

三、文化環境分析72

四、生態環境分析74

五、中國城鎮化率75

六、居民的各種消費觀念和習慣76

第三章 2014年中國液化石油氣行業運行形勢分析83

第一節 2014年中國液化石油氣行業運行概述83

一、液化石油氣行業回顧83

2013年是中國經濟走下高速增長臺階的標志性一年,石油需求增長開始放緩。在2011年和2012年石油需求連續兩年增長5%之后,2013年國內石油消費量增幅只有3.5%左右,進口石油的增長勢頭隨之減弱。在這一年里,包括原油、成品油、液化石油氣(LPG)和其他產品在內的石油凈進口量僅增長3.8%(過去5年的年均增幅為9.8%),但首次突破3億噸,由2012年的2.931億噸上升到3.042億噸的歷史最高水平,與2004年的1.515億噸相比翻了一番。進口石油占全國油品消費量的比例(進口依存度)由2012年的61.5%略升至2013年的61.7%。

2002-2013年中國液化石油氣供需平衡表

年份 | 產量(萬噸) | 銷量(萬噸) | 進口(萬噸) | 出口(萬噸) |

2002年 | 1036.8 | 1625.4 | 626.2 | 5.6 |

2003年 | 1211.7 | 1796.6 | 636.7 | 2.4 |

2004年 | 1417 | 2016 | 641 | 3.2 |

2005年 | 1432.7 | 2046.5 | 617 | 2.7 |

2006年 | 1745.3 | 2207.6 | 535.6 | 15.1 |

2007年 | 1944.7 | 2327.9 | 405.4 | 33.8 |

2008年 | 1914.8 | 2118.9 | 259.2 | 67.9 |

2009年 | 1831.7 | 2115 | 408 | 84.9 |

2010年 | 2102.3 | 2337 | 327 | 93 |

2011年 | 2250.8 | 2404 | 349.6 | 119.1 |

2012年 | 2268.7 | 2468 | 358.5 | 128.2 |

2013年 | 2280.0 | 2575 | 420.7 | 125.8 |

數據來源:國家統計局

2013年,中國成品油進口量大幅縮減,同時出口量大幅增長。在國內煉油能力過剩的背景下,2013年成品油凈進口量下降28.7%,至1107萬噸,是過去10年除2010年外的最低值。市場需求低于預期使得柴油和汽油出口量達到3年來最高水平,增幅分別高達49%和60%,而現有煉廠開工率低下迫使至少2200萬噸/年的新增煉油能力推遲到2014年投產。國內乙烯產量增加,加上新增乙烯能力投產,使得石腦油凈進口量創紀錄地達到319萬噸。

化工原料需求促使進口液化石油氣市場重新繁榮。2013年液化石油氣凈進口量4年來首次上升,進口量達到295萬噸,恢復增長的進口氣需求全部來自化工生產領域的原料需求。2013年天然氣和液化石油氣凈進口量分別增長33%和43%,打破了過去幾年進口天然氣和進口液化石油氣市場一增一減的局面,兩大市場共同發展的新格局正在形成。2013年進口氣占液化石油氣消費量的約10%,同時天然氣的進口依存度上升到30%。

通過近三年國內液化氣價格走勢對比可以發現,2014年1-4月份國內液化氣價格整體要高于2013年,但與13年有著較高的相似度,3-4月份價格較2012年偏低,另外2014年1-4月份價格整體波動區間繼續被收窄,運行較為平穩。

分月來看,1-2月份因正值春節前后,煉廠春節前排庫造成了1月份整體價格偏弱,而2月上半月正值春節假期與假期之后,南方需求并未快速恢復,華南工廠復工緩慢,同時大量進口氣到岸造成華南價格繼續下滑,同時亦抑制了國內整體價位運行。3月份,國內檢修季逐步來看,液化氣再度顯現走高苗頭,不過最終因華南持續的高進口量、調油市場不佳深加工開工率不足、國內經濟增速放緩等原因牽制,國內液化氣市場亦難以大幅上行,整體保持在相對較高位置而已。4月份國內液化氣市場仍以平穩運行為主,但隨著4月下旬臨近,5月市場增量預期,天氣逐步轉熱等原因,國內液化氣市場整體價位呈現緩慢下滑局面。

下面對后市影響因素做簡要分析:

1、5-7月份氣溫偏高,南方市場正值需求淡季,另外春季檢修普遍陸續結束,液化氣市場低谷空間出現。通過2012-2014年的液化氣價格走勢圖我們也可以發現,2012月2013年夏季低點均出現在6月中旬前后,而2014年價格低點在此間出現的可能性依舊較大。

2、國內液化氣走勢受深加工單位開工率影響加大。隨著國內深加工裝置產能的不斷增加以及中石化、中石油等主營煉廠資源的不斷細分,主營煉廠民用氣供應量縮減,部分分離為醚后碳四供應深加工單位,特別是在南方深加工單位不甚密集的需求,深加工的停工將迫使改部分醚后碳四再次轉弱民用氣銷售,加大煉廠銷售壓力,因此深加工的開停工對區內走勢亦至關重要。

3、華東、華南兩地的進口到貨情況。因主營單位資源細分,市場供應顯現出一定缺口,進口大庫普遍加大進口量以彌補市場缺口,但市場千變萬化,經常出現進口集中到港造成短暫供大于求或者進口到貨量少市場供不應求的局面,因此進口氣的到貨情況亦一定程度影響以上兩地的液化氣價格走勢,華南地區2月上旬的大跌表現的尤為明顯。據統計,國內1-3月份進口量為106.86萬噸,而2013年1-4月份這一數字僅為43.74萬噸,同比增加了144%。

綜上判斷,國內液化氣市場本年度低點在6月份出現可能依舊較大,但隨著國內深加工市場的繼續推進,部分地區供應缺口較為明顯,另外就1-4月份運行情況來看,2014年夏季低價有望再度高于2013年,另外仍需時刻關注深加工單位的開停工情況和進口的到貨情況對市場造成的影響。

與全球化工領域需求占液化石油氣消費總量28.6%的平均比例相比,中國化工行業液化石油氣用量比例差距還很大,按照國家統計局2012年的統計,該數據為5%,這成為中國新增液化石油氣需求的巨大潛力。

隨著傳統石化生產企業調整化工原料結構、加大飽和液化石油氣摻混用作乙烯生產原料的比例,擴大烷基化、異構化、芳構化以及甲基叔丁基醚(MTBE)產能,并提高現有裝置開工率,以及一些企業在PDH等更廣泛的化工原料領域增產液化石油氣深加工產品,預計2014年液化石油氣需求繼續快速增長。國內煉廠液化石油氣產量的進一步提高將使液化石油氣收率繼續增大。

PDH生產丙烯的技術進步、高于乙烯的丙烯需求增長、美國頁巖氣革命帶來的大量出口液化石油氣,以及預計于2015年下半年巴拿馬運河擴建工程的完工從而拉近進口廉價丙烷的距離等諸多利好因素,正將國內PDH投資熱轉變為投產熱。如果預定于2014年投產的5座新建PDH裝置順利投產,預計2014年液化石油氣凈進口量將至少增加100萬噸,達到400萬噸以上。進口氣市場重新繁榮和煉廠氣的再度升溫將促使液化石油氣需求增長加快。

二、油價上漲推動中國國產液化氣地位提升86

三、國內液化石油氣市場的五個特點86

四、城市小區中央管道供給液化石油氣的透析87

第二節 2014年中國液化石油氣價格走勢分析90

一、中國液化氣價格分析90

二、LPG市場價格的影響因素分析92

三、煉化企業LPG銷售定價決策綜述93

第三節 2014年中國液化石油氣行業存在的問題分析94

第四章 2011-2014年中國液化石油產量數據統計分析97

第一節 2011-2013年中國液化石油產量數據分析97

一、2011-2013年液化石油產量數據分析97

二、2011-2013年液化石油重點省市數據分析97

第二節 2014年中國液化石油產量數據分析101

一、2014年全國液化石油產量數據分析101

二、2014年液化石油重點省市數據分析101

第三節 2014年中國液化石油產量增長性分析103

一、產量增長103

二、集中度變化103

第五章 2012-2014年中國燃氣生產和供應行業數據監測分析105

第一節 2012-2014年中國燃氣生產和供應行業總體數據分析105

一、2012年中國燃氣生產和供應行業全部企業數據分析105

二、2013年中國燃氣生產和供應行業全部企業數據分析107

三、2014年中國燃氣生產和供應行業全部企業數據分析108

第二節 2012-2014年中國燃氣生產和供應行業不同規模企業數據分析110

一、2012年中國燃氣生產和供應行業不同規模企業數據分析110

二、2013年中國燃氣生產和供應行業不同規模企業數據分析111

三、2014年中國燃氣生產和供應行業不同規模企業數據分析111

第三節 2012-2014年中國燃氣生產和供應行業不同所有制企業數據分析112

一、2012年中國燃氣生產和供應行業不同所有制企業數據分析112

二、2013年中國燃氣生產和供應行業不同所有制企業數據分析112

三、2014年中國燃氣生產和供應行業不同所有制企業數據分析113

第六章 2014年中國LPG市場運輸走勢分析114

第一節 2014年國際LPG運輸市場分析114

一、世界液化氣運輸船市場現狀114

二、全球LPG船市場量價齊升118

第二節 2014年中國液化氣運輸市場分析120

一、國內LPG運輸市場的競爭狀態120

二、液化氣運輸市場步入良性循環階段121

三、遵義要求工程運輸車輛"統一著裝"122

第三節 2014年國內液化氣水運市場分析123

一、國內LPG水運市場現狀123

二、液化石油氣水運市場環境因素分析123

三、中國液化氣水運市場中存在的問題126

四、中國液化氣水運市場前景分析127

第七章 2014年中國液化石油氣行業市場競爭格局分析129

第一節 2014年中國液化石油氣行業競爭現狀分析129

一、進口LPG與國產LPG競爭加劇129

二、重點公司競爭分析130

三、產品價格競爭分析132

第二節 2014年中國主要地區液化石油氣發展格局分析134

一、廣東134

二、武漢136

三、海南136

四、其他地區137

第三節 2014年中國液化石油氣行業競爭策略分析139

第八章 2014年中國液化石油氣重點企業運營及競爭力分析141

第一節 潮州市華豐造氣廠有限公司141

一、企業概況141

二、企業主要經濟指標分析141

三、企業盈利能力分析142

四、企業償債能力分析142

五、企業運營能力分析142

六、企業成長能力分析143

第二節 廣州華凱石油燃氣有限公司143

一、企業概況143

二、企業主要經濟指標分析143

三、企業盈利能力分析144

四、企業償債能力分析144

五、企業運營能力分析144

六、企業成長能力分析145

第三節 新海能源(珠海)有限公司145

一、企業概況145

二、企業主要經濟指標分析146

三、企業盈利能力分析146

五、企業償債能力分析146

四、企業運營能力分析147

六、企業成長能力分析147

第四節 張家港東華優尼科能源有限公司147

一、企業概況147

二、企業主要經濟指標分析148

三、企業盈利能力分析148

五、企業償債能力分析148

四、企業運營能力分析149

六、企業成長能力分析149

第五節 番禺港建液化氣有限公司149

一、企業概況149

二、企業主要經濟指標分析149

三、企業盈利能力分析150

五、企業償債能力分析150

四、企業運營能力分析150

六、企業成長能力分析151

第六節 海洋石油陽江實業有限公司151

一、企業概況151

二、企業主要經濟指標分析151

三、企業盈利能力分析152

四、企業償債能力分析152

五、企業運營能力分析152

六、企業成長能力分析153

第七節 西安秦華天然氣有限公司153

一、企業概況153

二、企業主要經濟指標分析154

三、企業盈利能力分析155

四、企業償債能力分析155

五、企業運營能力分析155

六、企業成長能力分析155

第八節 寧波興光煤氣集團公司156

一、企業概況156

二、企業主要經濟指標分析156

三、企業盈利能力分析157

五、企業償債能力分析157

四、企業運營能力分析157

六、企業成長能力分析158

第九節 蘇州碧辟液化石油氣有限公司158

一、企業概況158

二、企業主要經濟指標分析159

三、企業盈利能力分析159

四、企業償債能力分析159

五、企業運營能力分析160

六、企業成長能力分析160

第十節 佛山市南海燃氣發展有限公司160

一、企業概況160

二、企業主要經濟指標分析161

三、企業盈利能力分析162

四、企業償債能力分析162

五、企業運營能力分析162

六、企業成長能力分析162

第九章 2014年中國石油工業運行形勢解析164

第一節 2014年中國石油工業發展現概述164

一、中國石油工業發展歷程164

二、石油工業安全生產狀況及對策168

三、我國原油開采行業現狀分析171

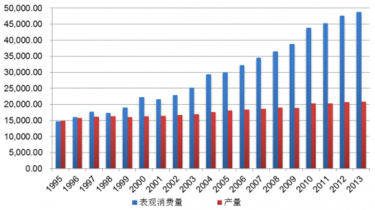

根據數據統計,2013 年中國原油表觀消費量 4.88 億噸,國內產量為 2.08 億噸,對外依存度達到 57.39%;天然氣表觀消費量 1,631.48 億立方米,國內產量為 1,129.39 億立方米,對外依存度達到30.78%。

1995-2013年中國原油產量和表觀消費量變化趨勢 單位:萬噸

數據來源:國家統計局

2005 年-2013 年我國原油出口、進口及對外依存度情況 (單位:萬噸)

時間 | 產量 | 原油出口 | 原油進口 | 表觀消費量 | 對外依賴度 |

2005年 | 18083.89 | 806.69 | 12708.32 | 29985.52 | 39.69% |

2006年 | 18367.59 | 633.72 | 14518.03 | 32251.90 | 43.05% |

2007年 | 18665.69 | 382.92 | 16317.55 | 34600.31 | 46.05% |

2008年 | 18972.82 | 373.34 | 17889.30 | 36488.78 | 48.00% |

2009年 | 18948.96 | 518.40 | 20378.93 | 38809.50 | 51.17% |

2010年 | 20301.40 | 304.22 | 23931.14 | 43868.33 | 53.72% |

2011年 | 20364.60 | 252.20 | 25254.92 | 45367.32 | 55.11% |

2012年 | 20747.80 | 243.00 | 27102.00 | 47606.80 | 56.42% |

2013年 | 20812.87 | 162.00 | 28195.00 | 48845.87 | 57.39% |

數據來源:國家統計局

隨著我國石油產業的快速發展,石油裝備制造業也取得長足進步,一些產品逐步贏得國際市場認可為大幅提升陸上鉆井和完井的效率,我國原油產量增長加快,原油進口增速平穩,原油對外依存度再次攀高,2013年全年達到57.39%,同比上升0.97個百分點。

“十二五”期間,石油裝備制造企業要把高端裝備制造和節能環保作為今后發展重點,要始終堅持和積極推進科技創新,把科技進步和創新作為加快轉變發展方式的重要支撐,大力發展原創技術和專有技術,占領技術制高點。

隨著世界經濟一體化進程的加快,世界石油行業的全球化趨勢越來越明顯。進入21世紀以來,我國石油產業快速發展,產業規模不斷擴大,其先進設備和技術的應用是重要推動力。

我國作為能耗大國,能源需求的增長也帶動石油裝備技術的發展,特別是國內三大石油公司均加快海外業務發展,進一步推動石油裝備走向國際市場。

我國石油裝備出口在數量、質量上也登上一個新臺階,其中很重要的原因是我國石油鉆探設備人工成本低,產品價格平均比國外同類低30%,有的甚至低50%,在國際上價格優勢明顯。

隨著海洋油氣開發向深水進軍,市場規模還將擴大。如果海工裝備制造業能占其中20%以上的市場份額,再加上海工配套方面的產值,海工裝備就能成為一個產值達千億美元的新興產業。

預計到2020年,海洋石油占全球石油開采量的35%。而我國目前海洋石油占石油開采總量不足1/5,提升潛力巨大。

四、我國石油工業壟斷面臨變局173

五、石油行業中民營企業步履蹣跚174

第二節 2014年中國石油工業信息化分析175

一、我國石油工業信息化現狀與展望175

二、我國石油行業信息整合道路176

三、解析石油工業信息化與ERP177

四、石油工業用信息化串起管理鏈178

第三節 2014年中國石油行業發展影響因素淺析180

一、解析整合對石油石化行業的影響180

二、人民幣升值帶給我國石油企業的影響181

三、石油業商會帶給石油行業的沖擊182

第四節 2014年中國石油工業發展建議與策略探討183

一、中國石油行業發展海外投資探究183

二、我國石油行業必須走科學發展之路185

三、石油行業落實非公經濟需注意的問題186

四、優化石油工業產業結構迫在眉睫194

五、中國石油工業需認真思考的幾個問題196

六、強化石油工業計量工作的對策197

第十章 2015-2020年中國液化石油氣的發展前景分析200

第一節 2015-2020年中國液化石油氣的發展展望200

一、中國液化石油氣發展前景向好200

二、中國LPG市場前景201

三、上海液化石油氣的需求量201

第二節 2015-2020年中國液化石油氣行業市場預測分析204

一、市場供給預測分析204

二、市場需求預測分析204

三、進出口預測分析205

第三節 2015-2020年中國液化石油氣行業市場盈利預測分析209

第十一章 2015-2020年中國液化石油氣行業投資機會與風險分析211

第一節 2015-2020年中國液化石油氣行業投資環境分析211

第二節 2015-2020年中國液化石油氣行業投資機會分析212

一、投資價值分析212

二、規模的發展及投資需求分析212

第三節 2015-2020年中國液化石油氣行業投資風險分析213

一、市場競爭風險213

二、原材料風險213

三、資金風險213

四、政策風險213

第四節 專家投資建議214