2016-2022年中國網絡借貸行業監測及投資前景預測報告

http://www.xibaipo.cc 2016-01-12 09:12 中企顧問網

2016-2022年中國網絡借貸行業監測及投資前景預測報告2016年1月

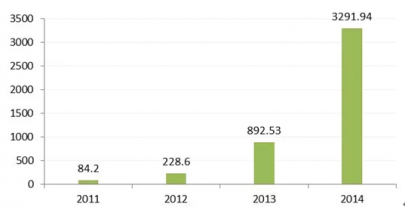

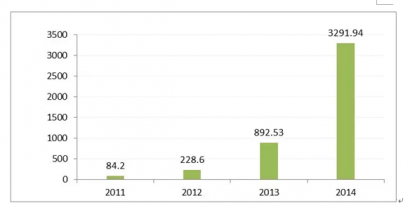

截止至2014年12月31日,2014年全國P2P網貸成交額為3291.94億元,較2013年增長268.83%,月復合增長率12.50%。整個2014年網貸行業由導入期進入快速成長期。

2011-2014年網貸行業成交規模(單位:億元)

網絡借貸指在網上實現借貸,借入者和借出者均可利用這個網絡平臺,實現借貸的“在線交易”。網絡借貸分為b2c和c2c模式。

網絡小額貸款是指互聯網企業通過其控制的小額貸款公司,利用互聯網向客戶提供的小額貸款;包括個體網絡借貸(即P2P網絡借貸)和網絡小額貸款。個體網絡借貸是指個體和個體之間通過互聯網平臺實現的直接借貸。

《2016-2022年中國網絡借貸行業監測及投資前景預測報告》共十章。首先介紹了中國網絡借貸行業發展環境以及全球網絡借貸產業發展現狀,接著分析了中國網絡借貸行業規模及消費需求,然后對網絡借貸市場運行態勢進行了重點分析,最后分析了中國網絡借貸行業面臨的機遇及發展前景。您若想對中國網絡借貸行業有個系統的了解或者想投資該行業,本報告將是您不可或缺的重要工具。

本研究報告數據主要采用國家統計數據,海關總署,問卷調查數據,商務部采集數據等數據庫。其中宏觀經濟數據主要來自國家統計局,部分行業統計數據主要來自國家統計局及市場調研數據,企業數據主要來自于國統計局規模企業統計數據庫及證券交易所等,價格數據主要來自于各類市場監測數據庫。

報告目錄:

第一章 中國網絡借貸行業投資背景 19

第一節 網絡借貸行業發展背景 19

一、網絡借貸的定義 19

二、網絡借貸的基本特征 21

三、網絡借貸行業產生背景 21

四、網絡借貸行業興起因素 22

第二節 網絡借貸平臺基本情況 22

一、網絡借貸平臺操作流程 22

二、網絡借貸平臺運行分類 23

三、網絡借貸平臺風險隱患 24

第三節 網絡借貸行業投資特性分析 24

一、網絡借貸行業進入門檻分析 24

二、網絡借貸行業退出障礙分析 24

第二章 2014-2015年中國網絡借貸行業市場環境分析 26

第一節 PEST模型下網絡借貸行業發展因素 26

一、網絡借貸監管政策制定方向 26

二、宏觀經濟對行業的影響程度 26

三、信用環境變化對行業的影響 27

四、金融改革政策對行業的影響 28

第二節 網絡借貸行業政策環境分析 30

一、國務院小微金融扶持政策 30

二、央行發布的相關政策分析 35

三、銀監會相關監管政策分析 35

第三節 網絡借貸行業經濟環境分析 36

一、居民消費水平分析 36

二、消費者支出模式分析 39

三、社會經濟結構變動趨勢 43

四、國內經濟增長及趨勢預測 45

第三章 國外P2P網絡借貸行業發展經驗借鑒 69

第一節 國外網絡借貸行業發展分析 69

一、國外P2P網絡借貸發展歷程 69

二、國外P2P網絡借貸發展規模 70

三、發達國家P2P網絡借貸現狀 71

四、國際P2P網絡貸款規模預測 74

第二節 國內外P2P網絡借貸行業對比分析 74

一、國內外P2P網絡借貸行業對比分析 74

二、國內外P2P網絡借貸企業對比分析 75

第三節 國外P2P網絡借貸行業運營模式分析 76

一、國外P2P網絡借貸運作模式對比 76

二、國外P2P網絡借貸運行經驗分析 77

三、國外標桿P2P網絡借貸運作模式 81

第四章 2014-2015年中國網絡借貸行業運行現狀分析 85

第一節 網絡借貸行業市場需求分析 85

一、網絡借貸行業用戶特征分析 85

二、網絡借貸行業用戶規模分析 85

三、網絡借貸行業融資需求分析 85

第二節 網絡借貸行業發展規模分析 86

一、網絡借貸交易規模分析 86

截止至2014年12月31日,2014年全國P2P網貸成交額為3291.94億元,較2013年增長268.83%,月復合增長率12.50%。整個2014年網貸行業由導入期進入快速成長期。

2011-2014年網貸行業成交規模(單位:億元)

2014年,P2P網貸行業仍然以呈現高速發展的態勢,成交額是2013年的3.68倍,是2012年的14.4倍。受各方面因素影響,成交額增長速度較去年同期有所下降,但總體速度仍然令人滿意。其中,2014年12月份,全國P2P網貸行業總成交額為480.04億元,較上月份419.20億元,增加了60.84億元,增長了14.51%。

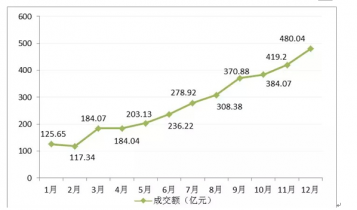

2014年,12月份的成交額比1月份的成交額增長了382%,總體上基本保持了平穩快速增長的趨勢,但局部有波動。從增長絕對量來看,增長最快的月份為3月、9月與12月。按季度劃分,第一季度成交額為427億元,第二季度成交額為623億元,第三季度成交額為958.18億元,第四季度成交額為1283億元。

2014年1-12月各月份成交額(單位:億元)

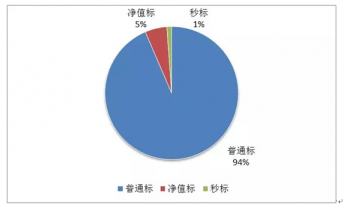

按標的種類分類計算,2014年以普通標為主,占總成交額的93.52%;凈值標成交額為175.35億元,占總成交額的5.33%;秒標總成交額為37.84億元,占總成交額的1.15%。

秒標作為平臺運營與推廣的手段,占比過高會給平臺來較大的經營壓力,經過去年的倒閉潮之后,今年平臺的秒標金額明顯減少,而去年底凈值標加秒標的總成交額占比是15%,這一定程度上表明了平臺經營逐漸變得理性化。

按標的種類成交額占比情況

二、網絡借貸平臺規模分析 87

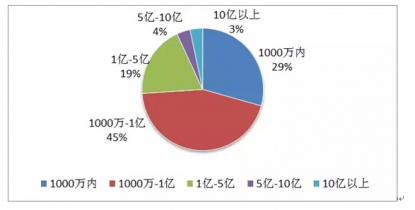

按各平臺成交量劃分,年網貸成交額在1000萬元以內的P2P網貸平臺,有517家,占平臺總數的29.36%;1000萬元-1億元的,有785家,占44.58%;1億元-5億元的,有337家,占19.14%;5億元-10億元的,有63家,占3.58%;10億-30億元的,有44家,占2.49%;30億元以上的,有15家,占0.85%。

從成交規模上看,P2P網貸行業仍然以成交量1億以下的平臺為主,占平臺總量的73.94%,而行業內規模較大,成交額在10億元以上的只有59家,從這個角度上講激烈的競爭仍然存在。

各個級別成交規模平臺數量

三、網絡借貸行業投資成本 88

四、網絡借貸行業利潤水平 89

五、網絡借貸行業賠付分析 89

第三節 網絡借貸行業收入來源分析 90

一、B2C網絡借貸模式收入來源 90

二、P2P網絡借貸模式收入來源 90

三、第三方平臺收入來源分析 91

第四節 網絡借貸行業不良貸款分析 92

一、網絡借貸行業不良貸款產生原因 92

二、不同借款標風險水平對比分析 92

三、B2C網絡借貸行業不良貸款分析 93

五、網絡貸款行業風險準備金分析 94

第五節 網絡借貸模式及案例分析 94

一、P2P網絡借貸運作模式分類 94

二、典型網絡借貸商業模式分析 99

三、哈哈貸運營案例關鍵因素分析 118

第六節 網絡借貸行業O2O發展模式分析 121

一、安心貸O2O發展模式分析 121

二、拍拍貸O2O發展模式分析 122

三、紅嶺創投O2O發展模式分析 123

第七節 網絡借貸平臺系統發展分析 124

一、網絡借貸平臺操作流程 124

二、網絡借貸平臺用戶習慣 125

四、網絡借貸平臺系統開發商分析 126

第五章 2014-2015年中國網絡借貸行業競爭與合作分析 127

第一節 網絡借貸行業SWOT分析 127

一、網絡借貸行業競爭優勢分析 127

二、網絡借貸行業競爭劣勢分析 127

三、網絡借貸行業發展機會分析 127

四、網絡借貸行業發展威脅分析 127

第二節 網絡借貸行業競爭格局分析 128

一、不同性質企業競爭分析 128

二、網絡借貸價格競爭分析 128

三、網絡借貸品牌競爭分析 129

第三節 網絡借貸行業運營主體分析 129

一、商業銀行網絡借貸業務分析 129

二、電子商務公司網絡借貸業務分析 131

三、小額貸款公司網絡借貸業務分析 133

四、其他機構網絡借貸業務發展分析 135

第四節 網絡借貸關聯行業合作模式分析 137

一、網絡借貸與銀行業合作分析 137

三、網絡借貸與民間借貸中介合作分析 137

四、網絡借貸與其他金融機構合作分析 139

五、網絡借貸與第三方支付機構合作分析 141

第五節 B2C網絡借貸行業競合關系分析 142

一、與商業銀行競合關系分析 142

二、與小額貸款公司競合關系 143

三、與民間借貸中介競合關系 143

第六節 網絡借貸行業新進入者分析 144

一、網絡借貸行業新進入者動向 144

二、網絡借貸行業新進入者動機 144

三、網絡借貸行業新進入者特征 145

四、網絡借貸行業新進入者創新模式 145

第六章 2014-2015年中國網絡借貸行業重點區域分析 146

第一節 網絡借貸行業區域發展總體情況 146

一、網絡借貸企業區域分布分析 146

二、區域性網絡借貸平臺運營特點 146

三、網絡借貸平臺的需求分析 147

第二節 北京市網絡借貸行業發展分析 147

一、北京市網絡借貸環境分析 147

二、北京市小微金融發展分析 148

三、北京市網絡借貸現狀分析 148

四、北京市網絡借貸競爭情況 149

五、北京市網絡借貸發展前景 150

第三節 上海市網絡借貸行業發展分析 150

一、上海市網絡借貸環境分析 150

二、上海市小微金融發展分析 151

三、上海市網絡借貸現狀分析 151

四、上海市網絡借貸競爭情況 152

五、上海市網絡借貸發展前景 153

第四節 浙江省網絡借貸行業發展分析 153

一、浙江省網絡借貸環境分析 153

二、浙江省小微金融發展分析 154

三、浙江省網絡借貸現狀分析 155

四、浙江省網絡借貸競爭情況 155

五、浙江省網絡借貸發展前景 156

第五節 廣東省網絡借貸行業發展分析 156

一、廣東省網絡借貸環境分析 156

二、廣東省小微金融發展分析 157

三、廣東省網絡借貸現狀分析 158

四、廣東省網絡借貸競爭情況 158

五、廣東省網絡借貸發展前景 159

第六節 江蘇省網絡借貸行業發展分析 159

一、江蘇省網絡借貸環境分析 159

二、江蘇省小微金融發展分析 160

三、江蘇省網絡借貸現狀分析 161

四、江蘇省網絡借貸競爭情況 161

五、江蘇省網絡借貸發展前景 162

第七章 2016-2022年中國網絡借貸行業發展趨勢與投資前景分析 163

第一節 網絡借貸行業發展瓶頸分析 163

一、網絡借貸平臺主體資質問題 163

二、網絡借貸行業風險控制瓶頸 163

三、網絡借貸行業客戶拓展瓶頸 164

第二節 網絡借貸行業發展趨勢分析 165

一、網絡借貸行業兼并重組趨勢 165

二、網絡借貸行業運營模式發展趨勢 165

三、網絡借貸與征信機構合作趨勢 166

四、網絡借貸行業信托化趨勢 174

五、網絡借貸行業規范化趨勢 174

第三節 網絡借貸行業投資前景分析 175

一、網絡借貸風險資本投資狀況 175

二、網絡聯保貸款模式發展前景 176

第四節 網絡借貸行業投資風險與規避 181

一、網絡借貸行業投資風險分析 181

二、網絡借貸行業風險規避措施 184

三、網絡借貸風險規避創新建議 186

第五節 網絡借貸行業投資建議 188

一、網絡借貸平臺營銷策略建議 188

二、網絡借貸違約風險防范建議 190

第八章 2014-2015年中國網絡借貸平臺經營分析 201

第一節 阿里小貸網絡借貸平臺 201

一、平臺發展簡況分析 201

二、平臺用戶規模分析 201

三、平臺業務范圍分析 201

四、平臺營收情況分析 201

五、平臺主營業務分析 202

六、平臺貸款費率分析 202

七、平臺產品結構分析 202

八、平臺不良貸款分析 203

九、平臺風險防范機制 203

十、平臺放貸機構分析 203

十一、平臺競爭優劣勢分析 203

十二、平臺最新發展動向 203

第二節 全球網網絡借貸平臺 205

一、平臺發展簡況分析 205

二、平臺業務范圍分析 207

三、平臺主營業務分析 207

四、平臺貸款費率分析 207

五、平臺服務收費分析 207

六、平臺產品結構分析 208

七、平臺不良貸款分析 208

八、平臺風險防范機制 208

九、平臺放貸機構分析 208

十、平臺競爭優劣勢分析 209

十一、平臺最新發展動向 209

第三節 數銀在線網絡借貸平臺 210

一、平臺發展簡況分析 210

二、平臺主營業務分析 213

三、平臺貸款費率分析 213

四、平臺服務收費分析 213

五、平臺產品結構分析 213

六、平臺不良貸款分析 215

七、平臺風險防范機制 215

八、平臺放貸機構分析 216

九、平臺競爭優劣勢分析 216

十、平臺最新發展動向 217

第四節 易貸網網絡借貸平臺 218

一、平臺發展簡況分析 218

二、平臺業務范圍分析 218

三、平臺主營業務分析 219

四、平臺貸款費率分析 219

五、平臺服務收費分析 219

六、平臺產品結構分析 219

七、平臺不良貸款分析 219

八、平臺風險防范機制 219

九、平臺放貸機構分析 220

十、平臺競爭優劣勢分析 220

第九章 2014-2015年中國P2P(C2C)網絡借貸平臺經營分析 221

第一節 紅嶺創投網絡借貸平臺 221

一、平臺發展簡況分析 221

二、平臺業務范圍分析 221

三、平臺營收情況分析 221

四、平臺主營業務分析 222

五、平臺產品結構分析 223

六、平臺服務費用分析 223

七、平臺壞賬情況分析 223

八、平臺風險防范機制 224

九、平臺運營主體分析 225

十、平臺競爭優劣勢分析 226

十一、平臺最新發展動向 226

第二節 宜人貸網絡借貸平臺 227

一、平臺發展簡況分析 227

二、平臺用戶規模分析 227

三、平臺業務范圍分析 228

四、平臺主營業務分析 228

五、平臺產品結構分析 228

六、平臺服務費用分析 229

七、平臺壞賬情況分析 229

八、平臺風險防范機制 229

九、平臺運營主體分析 230

十、平臺競爭優劣勢分析 230

第三節 拍拍貸網絡借貸平臺 230

一、平臺發展簡況分析 230

二、平臺用戶規模分析 231

三、平臺業務范圍分析 231

四、平臺主營業務分析 231

五、平臺產品結構分析 231

六、平臺服務費用分析 232

七、平臺壞賬情況分析 232

八、平臺風險防范機制 232

九、平臺運營主體分析 232

十、平臺競爭優劣勢分析 232

十一、平臺最新發展動向 233

第四節 陸金所網絡借貸平臺 234

一、平臺發展簡況分析 234

二、平臺用戶規模分析 234

三、平臺業務范圍分析 235

四、平臺主營業務分析 235

五、平臺產品結構分析 236

六、平臺服務費用分析 236

七、平臺壞賬情況分析 237

八、平臺風險防范機制 237

九、平臺運營主體分析 237

十、平臺競爭優劣勢分析 237

十一、平臺最新發展動向 238

第五節 證大e貸網絡借貸平臺 238

一、平臺發展簡況分析 238

二、平臺用戶規模分析 239

三、平臺業務范圍分析 239

四、平臺主營業務分析 239

五、平臺產品結構分析 240

六、平臺服務費用分析 240

七、平臺風險防范機制 241

八、平臺運營主體分析 242

九、平臺競爭優劣勢分析 242

圖表目錄:

圖表 1 網絡借貸平臺基本操作流程 20

圖表 2 國務院小微金融主要扶持政策 31

圖表 3 國務院小微金融主要監管政策 34

圖表 4 2014-2015年中國居民消費價格指數(CPI) 36

圖表 5 2014-2015年社會消費品總額分月同比增長速度 40

圖表 6 2014年9月份社會消費品零售總額主要數據 40

圖表 7 2014-2015年消費性貸款余額變化情況 49

圖表 8 2014-2015年國內短期消費性貸款余額情況 49

圖表 9 2014-2015年金融機構小微企業貸款余額情況 50

圖表 10 2014-2015年金融機構小微企業貸款余額情況 53

圖表 11 2014年小額貸款公司分地區情況統計表 55

圖表 12 農村金融組織結構圖 56

圖表 13 2013年溫州民間借貸基本情況 67

圖表 14 2014-2015年溫州民間借貸綜合年利率變化情況 68

圖表 15 國外主要網絡借貸平臺 70

圖表 16 國內主要P2P網絡借貸模式 70

圖表 17 2014-2015年國內網絡借貸交易規模變化情況 86

圖表 18 諾諾鎊客理財產品基本情況 87

圖表 19 諾鎊客投資產品基本情況(單位:%) 88

圖表 20 2012-2015年網絡借貸行業利潤水平分析 89

圖表 21 人人貸不同信用等級下的借款費率情況(單位:%) 95

圖表 22 人人貸提現費用收取情況(單位:元/筆) 96

圖表 23 P2P網絡借貸模式圖解 97

圖表 24 國內主要的P2P網絡借貸模式 98

圖表 25 拍拍貸工作原理 101

圖表 26 拍拍貸借貸流程圖 102

圖表 27 拍拍貸的收費情況 103

圖表 28 宜信的運作模式 105

圖表 29 “宜信寶”與其他投資理財產品的收益及風險比較 107

圖表 30 宜信-借款人端-服務方向 109

圖表 31 宜信的貸款服務分類 110

圖表 32 “宜農貸”平臺與國外P2P模式對比 平臺 Kiva 宜農貸 111

圖表 33 出借人端-理財產品申請流程 112

圖表 34 出借人端-產品分類 113

圖表 35 出借人端-產品說明 114

圖表 36 3P銀行模式借貸流程 117

圖表 37 3P銀行網絡借貸平臺系統主要組成部分 118

圖表 38 2014年1-10月中國網絡借貸行業不同所有制企業結構分析% 128

圖表 39 國內商業銀行網絡借貸主要形式 130

圖表 40 2014年以來網絡借貸行業新進入者發展動向 144