2020-2026年中國銀行理財市場深度分析與投資戰略研究報告

http://www.xibaipo.cc 2020-06-19 12:14 中企顧問網

2020-2026年中國銀行理財市場深度分析與投資戰略研究報告2020-6

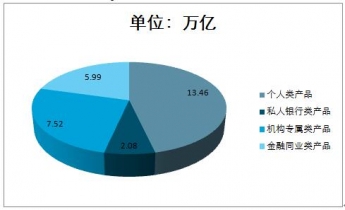

截至2018 年底,銀行理財產品余額中,零售理財(包括個人類產品、高資產凈值類產品、私人銀行類產品)余額達19.79 萬億,較去年末增加了4.25 萬億,占比全部理財的66.99%,較去年末提高了13.50 個百分點。資管新規正式版本發布之后,銀行同業理財類產品仍將繼續下降,而零售理財將逐漸成為各家銀行競爭的焦點。

17Q4銀行理財投資者類型結構變化

16Q4銀行理財投資者類型結構變化

中企顧問網發布的《2020-2026年中國銀行理財市場深度分析與投資戰略研究報告》共九章。首先介紹了中國銀行理財行業市場發展環境、銀行理財整體運行態勢等,接著分析了中國銀行理財行業市場運行的現狀,然后介紹了銀行理財市場競爭格局。隨后,報告對銀行理財做了重點企業經營狀況分析,最后分析了中國銀行理財行業發展趨勢與投資預測。您若想對銀行理財產業有個系統的了解或者想投資中國銀行理財行業,本報告是您不可或缺的重要工具。

本研究報告數據主要采用國家統計數據,海關總署,問卷調查數據,商務部采集數據等數據庫。其中宏觀經濟數據主要來自國家統計局,部分行業統計數據主要來自國家統計局及市場調研數據,企業數據主要來自于國統計局規模企業統計數據庫及證券交易所等,價格數據主要來自于各類市場監測數據庫。

報告目錄:

1.1 銀行理財產品行業定義及內涵

1.1.1 銀行理財產品定義

1.1.2 銀行理財產品分類

(1)按標價貨幣分類

(2)按收益類型分類

1.1.3 銀行理財產品運作原理

1.1.4 銀行理財產品運作特征

1.1.5 銀行理財產品收益來源

1.1.6 銀行理財產品與各類理財產品的比較

1.2 銀行理財產品行業監管政策

1.2.1 行業監管機制

1.2.2 行業主要政策解讀

(1)《關于加強商業銀行存款偏離度管理有關事項的通知》

(2)《關于規范商業銀行理財業務投資運作有關問題的通知》

(3)《關于銀行業金融機構代銷業務風險排查的通知》

(4)《關于加強銀行理財產品銷售自律工作的十條約定》

(5)《商業銀行理財產品銷售管理辦法》

1.2.3 行業監管政策小結

1.3 銀行理財產品行業經濟環境

1.3.1 宏觀經濟環境

(1)GDP增長情況

(2)經濟走勢預測

1.3.2 居民消費價格指數

1.3.3 國內貨幣供應量分析

1.3.4 人民幣存貸款利率

1.3.5 人民幣存貸款余額

1.3.6 宏觀經濟環境小結

(1)房地產先行指標持續惡化

(2)寬貨幣未導向寬信用

1.4 銀行理財產品行業市場經濟環境

1.4.1 利率市場

1.4.2 匯率市場

(1)美元指數持續走強

(2)歐元匯率低位徘徊

(3)澳元理財依舊強勢

1.4.3 商品市場

1.4.4 股票市場

第2章:中國銀行理財產品行業發展現狀及展望

2.1 銀行理財產品發行規模及增長因素

2.1.1 銀行理財產品發行規模及特點

(1)銀行理財產品發行規模

(2)銀行理財產品發行特點

2.1.2 銀行理財產品增長驅動因素

(1)供給方因素

(2)需求方因素

(3)市場結構性因素

2.2 銀行理財產品發行結構

2.2.1 本外幣發行結構

(1)本外幣理財產品發行規模及結構

(2)外幣理財產品主要幣種發行情況

2.2.2 發行期限結構

2.2.3 發行主體結構

2.3 銀行理財產品收益情況

2.3.1 人民幣理財產品收益情況

2.3.2 外幣理財產品收益情況

2.3.3 結構性理財產品收益情況

2.4 銀行理財產品影響分析

2.4.1 理財產品對銀行流動性的影響

2.4.2 理財產品對銀行業績的影響

2.5 銀行理財產品市場展望

2.5.1 發行規模增速放緩

2.5.2 收益率將持續低迷

2.5.3 競爭加劇及渠道多元化

第3章:中國銀行理財產品行業運營模式分析

3.1 銀行理財產品運營模式分析

3.1.1 資產池模式

(1)資產池模式簡介

(2)資產池類產品規模

(3)資產池模式存在缺陷

(4)資產池模式存在風險

(5)資產池模式監管動向

(6)資產池模式轉型思路

3.1.2 一對一模式

(1)一對一模式簡介

(2)一對一模式規模

3.2 銀行與其他機構合作運營模式分析

3.2.1 銀信合作運營模式

(1)銀信合作的產生背景

(2)銀信合作的操作模式

(3)銀信合作的產品規模

(4)銀信合作的潛在風險

(5)銀信合作的政策監管

(6)銀信合作的發展趨勢

(7)銀信合作的模式創新

3.2.2 銀基合作運營模式

(1)銀基合作的產生背景

(2)銀基合作的操作模式

(3)銀基合作的潛在風險

(4)銀基合作的政策監管

(5)銀基合作的模式創新

3.2.3 銀保合作運營模式

(1)銀保合作的產生背景

(2)銀保合作模式的變遷

(3)銀保合作的產品規模

(4)銀保合作的潛在風險

(5)銀保合作的政策監管

(6)銀保合作的模式創新

3.2.4 銀證合作運營模式

(1)銀證合作的產生背景

(2)銀證合作的操作模式

(3)銀證合作的潛在風險

(4)銀證合作的政策監管

(5)銀證合作的模式創新

第4章:中國銀行理財產品行業產品市場現狀及前景分析

4.1 債券類理財產品發行現狀及前景

4.1.1 債券類理財產品介紹

(1)產品特點及適合人群

(2)債券類產品運作模式

4.1.2 債券類理財產品發行情況及風險

(1)債券類理財產品發行規模

(2)債券類理財產品發行主體

(3)債券類理財產品期限分布

(4)債券類理財產品市場地位

(5)債券類理財產品投資風險

4.1.3 債券類理財產品市場趨勢及前景

(1)債券發行規模預測

(2)債券類理財產品市場前景

4.2 信貸類理財產品發行現狀及前景

4.2.1 信貸類理財產品介紹

(1)產品特點及適合人群

(2)信貸類理財產品運作模式

4.2.2 信貸類理財產品發行情況及風險

(1)信貸類理財產品發行規模

(2)信貸類理財產品發行主體

(3)信貸類理財產品期限分布

(4)信貸類理財產品市場地位

(5)信托資產收益情況

(6)信貸類理財產品投資風險

4.2.3 信貸類理財產品市場趨勢及前景

(1)信托資產規模預測

(2)信托行業市場前景

4.3 結構性理財產品發行現狀及前景

4.3.1 結構性理財產品介紹

(1)產品特點及適合人群

(2)結構性產品運作模式

4.3.2 結構性理財產品發行情況及風險

(1)結構性理財產品發行規模

(2)結構性理財產品期限分布

(3)結構性理財產品市場地位

(4)結構性理財產品收益情況

(5)結構性理財產品投資風險

4.3.3 結構性理財產品市場趨勢及前景

(1)結構性理財產品市場趨勢

(2)結構性理財產品市場前景

4.4 利率類理財產品發行現狀及前景

4.4.1 利率理財產品介紹

(1)產品特點及適合人群

(2)利率類理財產品運作模式

4.4.2 利率類理財產品發行情況及風險

(1)利率類理財產品發行主體

(2)利率類理財產品期限分布

(3)利率類理財產品市場地位

(4)利率類理財產品投資風險

4.4.3 利率類理財產品市場趨勢及前景

(1)利率類理財產品市場趨勢

(2)利率類理財產品市場前景

4.5 票據類理財產品發行現狀及前景

4.5.1 票據類理財產品理財產品介紹

(1)產品特點及適合人群

(2)票據類理財產品運作模式

4.5.2 票據類理財產品發行情況及風險

(1)票據類理財產品發行主體

(2)票據類理財產品市場地位

(3)票據類理財產品投資風險

4.5.3 票據類理財產品市場趨勢及前景

(1)票據類理財產品市場趨勢

(2)票據類理財產品市場前景

第5章:中國銀行理財產品行業銷售渠道及營銷策略分析

5.1 銀行理財產品行業銷售渠道分析

5.1.1 銀行網點

(1)銀行網點的優劣勢

(2)銀行網點發展現狀

(3)銀行網點理財業務趨勢

5.1.2 網上銀行

(1)網上銀行的優劣勢

(2)網上銀行交易規模

(3)網上銀行理財業務趨勢

5.1.3 手機銀行

(1)手機銀行的優劣勢

(2)手機銀行交易規模

(3)手機銀行理財業務趨勢

5.2 銀行理財產品行業營銷策略分析

5.2.1 銀行理財產品營銷SWOT分析

(1)銀行理財產品營銷優勢分析

(2)銀行理財產品營銷劣勢分析

(3)銀行理財產品營銷機遇分析

(4)銀行理財產品營銷挑戰分析

5.2.2 銀行理財產品營銷存在問題

(1)目標定位

(2)信息披露

(3)營銷渠道

(4)職業素質

(5)客戶維護

(6)品牌營銷

(7)投資者利益保護機制

5.2.3 銀行理財產品營銷策略建議

(1)提高產品設計創新能力

(2)加強營銷流程管控

(3)拓展產品營銷渠道

(4)完善營銷團隊建設

(5)實施品牌形象管理

(6)完善投訴處理機制

(7)提高風險管控能力

(8)加強業務規范監督

第6章:中國銀行理財產品行業發行主體特征及競爭分析

6.1 銀行理財產品發行主體特征分析

6.1.1 國有商業銀行理財產品發行特征

(1)投資幣種分布特點

(2)期限跨度分布特點

(3)資產標的分布特點

(4)銀行個體分布特點

6.1.2 銀行報告" >城市商業銀行理財產品發行特征

(1)投資幣種分布特點

(2)期限跨度分布特點

(3)資產標的分布特點

(4)銀行個體分布特點

6.1.3 股份制商業銀行理財產品發行特征

(1)投資幣種分布特點

(2)期限跨度分布特點

(3)資產標的分布特點

(4)銀行個體分布特點

6.1.4 外資銀行理財產品發行特征

(1)投資幣種分布特點

(2)期限跨度分布特點

(3)資產標的分布特點

(4)銀行個體分布特點

6.2 銀行理財產品發行主體排名分析

6.2.1 各銀行理財產品分類排名

(1)發行能力排名

(2)產品收益率排名

(3)風險控制能力排名

(4)理財產品豐富性排名

6.2.2 各主體分期限收益率排名

(1)1個月期收益率排名

(2)3個月期收益率排名

(3)6個月期收益率排名

(4)12個月期收益率排名

6.3 銀行理財產品發行主體競爭分析

6.3.1 國有商業銀行競爭實力

(1)品牌優勢

(2)網絡優勢

(3)客戶優勢

6.3.2 銀行報告" >城市商業銀行競爭實力

(1)理財產品規模擴大

(2)區域優勢明顯增強

6.3.3 股份制商業銀行競爭實力

(1)理財綜合實力較強

(2)產品管理能力領先

6.3.4 外資銀行競爭實力

(1)自主創新能力

(2)品牌建設優勢

第7章:中國銀行理財產品行業發行主體個案分析

7.1 股份制商業銀行個案分析

7.1.1 招商銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.2 交通銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.3 中信銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.4 中國光大銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.5 華夏銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.6 廣發銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.7 興業銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.8 上海浦東發展銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.1.9 中國民生銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2 銀行報告" >城市商業銀行個案分析

7.2.1 平安銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2.2 中國郵政儲蓄銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財市場地位

(6)銀行發展戰略規劃

7.2.3 徽商銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2.4 北京銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2.5 包商銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財市場地位

(6)銀行發展戰略規劃

7.2.6 青島銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財市場地位

(6)銀行發展戰略規劃

7.2.7 南京銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2.8 寧波銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.2.9 廈門銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財市場地位

(6)銀行發展戰略規劃

7.2.10 上海銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.3 國有商業銀行個案分析

7.3.1 中國工商銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.3.2 中國農業銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.3.3 中國銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.3.4 中國建設銀行理財產品分析

(1)銀行簡介

(2)銀行網點規模

(3)銀行存款規模

(4)銀行理財產品現狀

(5)銀行理財收入分析

(6)銀行理財市場地位

(7)銀行發展戰略規劃

7.4 外資銀行個案分析

7.4.1 渣打銀行理財產品分析

(1)銀行簡介

(2)銀行在華網點布局

(3)銀行在華理財產品現狀

(4)銀行理財收入分析

(5)銀行在華發展戰略

7.4.2 匯豐銀行理財產品分析

(1)銀行簡介

(2)銀行在華網點布局

(3)銀行在華理財產品現狀

(4)銀行理財收入分析

(5)銀行在華發展戰略

7.4.3 南洋商業銀行理財產品分析

(1)銀行簡介

(2)銀行在華網點布局

(3)銀行在華理財產品現狀

(4)銀行理財收入分析

(5)銀行在華發展戰略

7.4.4 大華銀行理財產品分析

(1)銀行簡介

(2)銀行在華網點布局

(3)銀行在華理財產品現狀

(4)銀行理財收入分析

(5)銀行在華發展戰略

7.4.5 星展銀行理財產品分析

(1)銀行簡介

(2)銀行在華網點布局

(3)銀行在華理財產品現狀

(4)銀行理財收入分析

(5)銀行在華發展戰略

第8章:中國重點區域銀行理財產品行業投資潛力分析

8.1 北京銀行理財產品市場投資潛力

8.1.1 北京金融環境簡述

8.1.2 北京金融競爭力評價

(1)金融業快速平穩發展

(2)要素市場交易活躍

(3)股權投資基金回暖

(4)新興業態運行平穩

(5)北京市銀行業發展情況

8.1.3 北京銀行存款余額規模

8.1.4 北京居民投資消費意愿

8.1.5 北京理財產品業務投資風險

8.1.6 北京理財產品業務投資前景

(1)北京市對理財產品需求較大

(2)2020-2026年北京市理財產品募集金額預測

8.2 上海銀行理財產品市場投資潛力

8.2.1 上海金融環境簡述

8.2.2 上海金融競爭力評價

(1)資本市場快速發展

(2)金融市場成交額大幅上升

(3)保險規模快速增長

(4)上海市銀行業運行情況

8.2.3 上海銀行存款余額規模

8.2.4 上海居民投資消費意愿

8.2.5 上海理財產品業務投資風險

8.2.6 上海理財產品業務投資前景

(1)上海經濟快速發展,理財產品需求持續增強

(2)2020-2026年上海市理財產品募集金額預測

8.3 廣東銀行理財產品市場投資潛力

8.3.1 廣東金融環境簡述

8.3.2 廣東金融競爭力評價

(1)股權市場情況

(2)廣東省銀行業金融機構情況

8.3.3 廣東銀行存款余額規模

8.3.4 廣東居民投資消費意愿

8.3.5 廣東理財產品業務投資風險

8.3.6 廣東理財產品業務投資前景

(1)廣東省經濟發展情況

(2)2020-2026年廣東省(包含深圳)理財產品募集金額預測

8.4 江蘇銀行理財產品市場投資潛力

8.4.1 江蘇金融環境簡述

8.4.2 江蘇金融競爭力評價

(1)農村小額貸款發展情況

(2)保險行業發展情況

(3)證券期貨發展情況

(4)江蘇股權交易中心

(5)銀行業發展情況

8.4.3 江蘇銀行存款余額規模

8.4.4 江蘇居民投資消費意愿

8.4.5 江蘇理財產品業務投資風險

8.4.6 江蘇理財產品業務投資前景

(1)江蘇省經濟增長情況

(2)2020-2026年江蘇省理財產品募集金額預測

8.5 浙江銀行理財產品市場投資潛力

8.5.1 浙江金融環境簡述

8.5.2 浙江金融競爭力評價

(1)上市公司

(2)保險業情況

(3)銀行業情況

8.5.3 浙江銀行存款余額規模

8.5.4 浙江居民投資消費意愿

8.5.5 浙江理財產品業務投資風險

8.5.6 浙江理財產品業務投資前景

(1)浙江經濟發展情況

(2)2020-2026年浙江省(包含寧波)理財產品募集金額預測

8.6 山東銀行理財產品市場投資潛力

8.6.1 山東金融環境簡述

8.6.2 山東金融競爭力評價

(1)上市公司運行

(2)山東省銀行業經營情況

(3)證券、期貨業經營機構運行情況

(4)保險業經營情況

8.6.3 山東銀行存款余額規模

8.6.4 山東居民投資消費意愿

8.6.5 山東理財產品業務投資風險

8.6.6 山東理財產品業務投資前景

(1)山東經濟增速較快

(2)2020-2026年山東省(包含青島)理財產品募集金額預測

8.7 福建銀行理財產品市場投資潛力

8.7.1 福建金融環境簡述

8.7.2 福建金融競爭力評價

(1)上市公司

(2)福建省銀行業情況

(3)保險業經營情況

8.7.3 福建銀行存款余額規模

8.7.4 福建居民投資消費意愿

8.7.5 福建理財產品業務投資風險

8.7.6 福建理財產品業務投資前景

(1)GDP增長較快

(2)2020-2026年福建省理財產品募集金額預測

8.8 湖南銀行理財產品市場投資潛力

8.8.1 湖南金融環境簡述

8.8.2 湖南金融競爭力評價

(1)湖南省銀行業運行情況

(2)社會融資情況

8.8.3 湖南銀行存款余額規模

8.8.4 湖南居民投資消費意愿

8.8.5 湖南理財產品業務投資風險

8.8.6 湖南理財產品業務投資前景

(1)湖南省經濟總量持續增長

(2)2020-2026年湖南省理財產品募集金額預測

第9章:中國銀行理財產品行業調查與設計分析

9.1 銀行理財產品行業市場調查分析

9.1.1 居民投資理財產品意愿調查

9.1.2 居民獲取理財產品信息渠道調查

9.1.3 居民理財產品關注要素調查

(1)吸引力要素調查

(2)購買障礙調查

9.1.4 居民理財產品類型偏好調查

(1)類型偏好調查

(2)不同年齡段購買意愿調查

(3)不同年齡段滲透率調查

9.1.5 銀行理財產品誤導現象調查

9.1.6 銀行理財產品弱化風險現象調查

9.1.7 銀行理財產品夸大收益水平調查

9.2 銀行理財產品行業設計創新分析

9.2.1 銀行理財產品的設計創新

9.2.2 銀行理財產品的定價方法

(1)銀行理財產品各構成部分的定價方法

(2)銀行理財產品定價特點

9.3 銀行理財產品行業風險管理

9.3.1 銀行理財產品的風險識別

(1)銀行理財產品風險評級分級

(2)通過投資范圍判斷理財產品風險

9.3.2 銀行理財產品對銀行風險的影響

(1)銀行理財產品誤導風險

(2)銀行理財產品缺陷風險

(3)與自營業務隔離不明風險

(4)與第三方機構合作管理風險

9.3.3 銀行理財業務的風險防控

(1)保證收益類理財產品回歸自營

(2)積極試行銀行資產管理計劃業務

(3)完善理財業務風險隔離制度

(4)加強理財產品流動性風險管理

(5)強化理財業務聲譽風險管理

(6)建立理財業務風險撥備制度

(7)強化理財從業員工業務技能

圖表目錄:

圖表1:銀行理財產品分類

圖表2:“資金池-資金池”運作示意圖

圖表3:“資金池-資產池”模式下的風險傳遞路徑

圖表4:銀行理財產品與其他理財產品比較

圖表5:2015-2019年中國GDP及其增長情況(單位:萬億元,%)

圖表6:2019年我國宏觀經濟指標預測(單位:%)

圖表7:“十三五”時期中國經濟所面臨的趨勢性變化

圖表8:2015-2019年居民消費價格指數走勢

圖表9:2010-2019年中國貨幣供應量分析(單位:億元)

圖表10:2015-2019年人民幣活期存款利率走勢(單位:%)

圖表11:2015-2019年人民幣存貸款余額規模(單位:億元)

圖表12:2015-2019年年美元實際有效匯率指數走勢

圖表13:2015-2019年銀行理財產品發行數量(單位:款,%)

圖表14:2019年各月銀行理財產品發行規模變化趨勢(單位:款)

圖表15:2019年我國銀行外幣理財產品占比情況(單位:%)

圖表16:2019年各月外幣銀行理財產品發行規模(單位:款)

圖表17:2019年銀行外幣理財產品分布情況(按幣種)(單位:%)

圖表18:2019年銀行理財產品期限分布情況(單位:%)

圖表19:2019年銀行理財產品發行主體分布情況(單位:%)

圖表20:2019年人民幣非結構性理財產品收益率走勢(單位:%)

圖表21:2019年不同期限人民幣普通理財產品收益率最高產品情況(單位:%;天)

圖表22:2015-2019年外幣理財產品收益率曲線對比(單位:%)

圖表23:2019年人民幣結構性理財產品收益率走勢(單位:%)

圖表24:資產池模式示意圖

圖表25:一對一模式示意圖

圖表26:銀信理財產品發行情況一覽表(單位:個,億元,天,%)

圖表27:2019年各月我國銀信合作理財產品發行規模(單位:億元,%)

圖表28:銀信合作主要政策分析

圖表29:2019年銀保市場新單規模保費排名(單位:億元)

圖表30:銀保合作主要政策

圖表31:銀行理財產品按投資標的分類情況