2020-2026年中國互聯網保險行業發展趨勢與投資潛力分析報告

http://www.xibaipo.cc 2020-07-03 13:02 中企顧問網

2020-2026年中國互聯網保險行業發展趨勢與投資潛力分析報告2020-7

在互聯網保險的險種結構方面,出現了明顯轉變的趨勢。其一是由產險向壽險的轉變,在 2013 年時互聯網保險中產壽險占比為 8:2,而到 2016 年及以后變為了 2:8;其事是由標準化險種逐漸向非標準化險種轉變,曾經互聯網上銷售的產品主要是車險、意外險等類型產品,而到 2016 年投違險、年金險和萬能險等非標準化險種占據了互聯網保險絕大多數的保費規模收入,2017 年以來年金險和健康險占比又在持續上升。

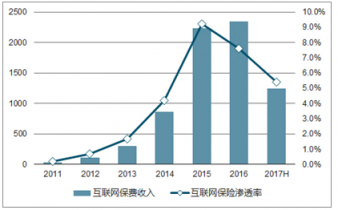

2015年起互聯網保險滲透率開始下降(億元)

中企顧問網發布的《2020-2026年中國互聯網保險行業發展趨勢與投資潛力分析報告》共八章。首先介紹了互聯網保險相關概念及發展環境,接著分析了中國互聯網保險規模及消費需求,然后對中國互聯網保險市場運行態勢進行了重點分析,最后分析了中國互聯網保險面臨的機遇及發展前景。您若想對中國互聯網保險有個系統的了解或者想投資該行業,本報告將是您不可或缺的重要工具。

本研究報告數據主要采用國家統計數據,海關總署,問卷調查數據,商務部采集數據等數據庫。其中宏觀經濟數據主要來自國家統計局,部分行業統計數據主要來自國家統計局及市場調研數據,企業數據主要來自于國統計局規模企業統計數據庫及證券交易所等,價格數據主要來自于各類市場監測數據庫。

報告目錄:

1.1 互聯網保險概述

1.1.1 互聯網保險定義

1.1.2 互聯網保險分類

1.1.3 互聯網保險渠道分析

1.1.4 互聯網保險產業鏈分析

1.2 為什么保險需要互聯網

1.2.1 傳統代理人渠道增長乏力

1.2.2 銀保渠道受限量價齊跌

1.2.3 互聯網保險發展的意義

(1)拓展銷售渠道

(2)擴大客戶群

(3)降低產品費率

(4)提供更有針對性的產品

(5)提升與銀行談判的地位

1.3 中國互聯網保險的過去與現狀

1.3.1 互聯網保險發展歷程

1.3.2 互聯網保險主要模式與特征

(1)互聯網保險模式

(2)互聯網保險主要特征

1.3.3 互聯網保險存在的問題

1.4 互聯網保險行業發展環境分析

1.4.1 互聯網保險行業政策環境

1.4.2 互聯網保險行業經濟環境

(1)國民經濟增長趨勢

(3)居民消費結構升級

(4)金融市場運行環境

1.4.3 互聯網保險行業社會環境

(1)網絡普及帶動網民增長

(2)網購市場日益成熟

(3)網絡消費群體需求多樣化

(4)網民對保險業關注度提升

1.4.4 互聯網金融發展形勢分析

(1)互聯網金融發展現狀分析

(2)互聯網金融商業模式分析

(3)互聯網金融發展趨勢

第二章 互聯網保險行業經營數據分析

2.1 互聯網保險行業經營規模分析

2.1.1 經營互聯網保險業務公司數量

2.1.2 互聯網保險保費收入規模分析

2.1.3 互聯網保險渠道收入占比分析

2.1.4 互聯網保險投保客戶數量分析

2.2 互聯網保險行業經營效益分析

2.2.1 互聯網保險行業經營成本分析

2.2.2 互聯網保險行業盈利能力分析

2.3 互聯網保險行業險種結構及創新

互聯網保險逐漸以壽險為主

2.3.1 互聯網保險行業險種結構特征

2.3.2 互聯網保險行業產品主要類別

(1)車險、意外險等條款簡單的險種

(2)投資理財型保險產品

(3)“眾籌”類健康保險

(4)眾安在線“參聚險”

2.3.3 互聯網保險行業產品創新情況

2.4 互聯網保險行業競爭分析

2.4.1 互聯網保險企業保費排名

2.4.2 互聯網保險與傳統保險的競爭

2.4.3 中外資互聯網保險企業的競爭

2.4.4 互聯網保險行業議價能力分析

2.4.5 互聯網保險行業潛威脅分析

2.5 互聯網保險發展對保險業格局的影響

2.5.1 保險網銷給小企業帶來機會

2.5.2 經營風格分化市場排名生變

第三章 互聯網財險細分市場運營情況分析

3.1 互聯網財險行業運營數據分析

3.1.1 財產險行業基本面分析

3.1.2 互聯網財險公司數量規模

3.1.3 互聯網財險保費規模分析

3.1.4 互聯網財險投保客戶數量

3.1.5 互聯網財險行業競爭格局

(1)財險公司網站流量格局

(2)財險公司獨立訪客數格局

(3)財險公司保費收入排名

(4)互聯網財險市場集中度

(5)互聯網財險市場競爭格局

3.1.6 互聯網財險細分平臺運營分析

3.2 互聯網車險市場運營情況分析

3.2.1 車險行業基本面分析

3.2.2 車險行業銷售渠道格局

3.2.3 互聯網車險保費收入分析

3.2.4 互聯網車險運營效益分析

3.2.5 互聯網車險行業競爭格局

3.2.6 互聯網車險行業創新動向

3.2.7 互聯網車險行業前景分析

3.3 互聯網家財險市場運營情況分析

3.3.1 家財險行業基本面分析

3.3.2 互聯網家財險市場滲透率

3.3.3 互聯網家財險產品創新動向

3.3.4 互聯網家財險營銷模式創新

3.3.5 互聯網家財險行業前景分析

3.4 互聯網貨運險市場運營情況分析

3.4.1 貨運險行業基本面分析

3.4.2 互聯網貨運險市場發展現狀

3.4.3 互聯網貨運險運營效益分析

3.4.4 互聯網貨運險產品創新動向

3.4.5 互聯網貨運險營銷模式創新

3.4.6 互聯網貨運險行業前景分析

3.5 其它財險細分市場運營情況分析

3.5.1 互聯網責任險市場運營情況

3.5.2 互聯網保證險市場運營情況

第四章 互聯網人身險細分市場運營情況分析

4.1 互聯網人身險行業運營數據分析

4.1.1 互聯網人身險公司數量規模

4.1.2 互聯網人身險保費規模分析

4.1.3 互聯網人身險投保客戶數量

4.1.4 互聯網人身險行業競爭格局

4.1.5 互聯網人身險細分平臺運營分析

4.2 互聯網意外險市場運營情況分析

4.2.1 意外險行業基本情況分析

4.2.2 互聯網意外險市場滲透率

4.2.3 互聯網意外險行業競爭格局

4.2.4 互聯網意外險產品創新動向

4.2.5 互聯網意外險營銷模式創新

4.2.6 互聯網意外險行業前景分析

4.3 互聯網健康險市場運營情況分析

4.3.1 健康險行業基本情況分析

4.3.2 互聯網健康險市場滲透率

4.3.3 互聯網健康險行業競爭格局

4.3.4 互聯網健康險產品創新動向

4.3.5 互聯網健康險營銷模式創新

4.3.6 互聯網健康險行業前景分析

4.4 互聯網壽險市場運營情況分析

4.4.1 壽險行業基本情況分析

4.4.2 壽險行業競爭格局分析

4.4.3 互聯網壽險市場滲透率

4.4.4 理財類壽險網銷情況分析

4.4.5 互聯網壽險行業競爭格局

4.4.6 互聯網壽險產品創新方向

4.4.7 互聯網壽險行業前景分析

第五章 互聯網保險行業商業模式體系分析

5.1 險企自建官方網站直銷模式

5.1.1 險企直銷網站建設現狀分析

5.1.2 自建官方網站需具備的條件

(1)資金充足

(2)豐富的產品體系

(3)運營和服務能力

5.1.3 自建官方網站模式優劣勢

5.1.4 自建官方網站經營成效分析

5.1.5 自建官方網站模式案例研究

(1)人保財險官網直銷

(2)泰康在線

(3)平安網上商城

5.2 綜合性電商平臺模式

5.2.1 綜合性電商平臺保險業務發展模式

5.2.2 綜合性電商平臺保險業務開展情況

5.2.3 綜合性電商平臺保險業務經營優劣勢

5.2.4 綜合性電商平臺保險業務經營情況

(1)淘寶平臺保險業務經營情況

(2)蘇寧平臺保險業務經營情況

(3)京東平臺保險業務經營情況

(4)網易平臺保險業務經營情況

(5)騰訊平臺保險業務經營情況

5.2.5 綜合性電商平臺模式存在的問題

5.3 兼業代理機構網銷模式

5.3.1 保險兼業代理機構發展現狀分析

5.3.2 保險網絡兼業代理機構主要類型

5.3.3 保險網絡兼業代理運營情況分析

5.3.4 兼業代理開展網絡銷售的有利影響

5.3.5 兼業代理開展網絡銷售的制約因素

5.3.6 兼業代理機構網銷業務經營情況

(1)中國東方航空網站

(2)攜程旅行網

(3)芒果網

(4)翼華科技

(5)工商銀行官網

5.4 專業中介代理機構網銷模式

5.4.1 保險專業中介機構發展現狀分析

5.4.2 保險專業中介機構開展網銷準入門檻

5.4.3 保險專業中介機構垂直網站建設情況

5.4.4 保險專業中介代理模式存在的問題

(1)產品單一

(2)銷售規模受到限制

(3)運營模式有待創新

5.4.5 保險專業中介代理模式案例研究

(1)慧擇保險網

(2)中民保險網

(3)新一站保險網

5.5 專業互聯網保險公司模式

5.5.1 專業互聯網保險公司建設現狀

5.5.2 專業互聯網保險公司主要類型

(1)產壽結合的綜合性平臺

(2)專注財險或壽險的平臺

(3)純互聯網的“眾安”模式

5.5.3 專業互聯網保險公司案例研究

(1)眾安在線

(2)中國人壽電商

(3)平安新渠道

(4)新華電商

5.5.4 專業互聯網保險公司運營模式探索

第六章 海外互聯網保險行業運營經驗借鑒

6.1 海外互聯網保險市場發展分析

6.1.1 美國

(1)美國互聯網保險市場現狀

(2)美國互聯網保險消費者特征

(3)美國移動互聯網保險的發展

(4)美國互聯網保險發展特點

6.1.2 英國

(1)英國互聯網保險發展背景

(2)英國互聯網保險發展模式與階段

(3)英國互聯網保險發展趨勢

6.1.3 德國

(1)德國互聯網保險法律體系

(2)德國互聯網保險市場現狀

(3)德國互聯網保險模式創新

6.1.4 日本

(1)日本互聯網保險市場發展現狀

(2)日本互聯網保險發展原因

(3)日本互聯網保險發展特點

6.1.5 韓國

(1)韓國互聯網車險市場概況

(2)韓國互聯網壽險市場概況

(3)韓國互聯網保險發展特點

(4)韓國主要險企網絡銷售情況

6.1.6 境外地區

(1)香港互聯網保險市場概況

(2)臺灣互聯網保險市場概況

6.2 海外不同類型互聯網保險公司經驗借鑒

6.2.1 壽險——日本Life Net

(1)公司基本情況

(2)公司互聯網保險業務范疇

(3)公司銷售模式與策略分析

(4)公司互聯網保險經營業績

(5)公司經營成功因素總結

6.2.2 財險——美國Allstate

(1)公司基本情況

(2)公司互聯網保險業務范疇

(3)公司互聯網保險經營業績

6.2.3 比價公司——美國INSWEB

(1)公司基本情況

(2)公司互聯網保險業務范疇

(3)公司盈利模式與策略分析

(4)公司運營模式優勢分析

(5)公司發展中的制約因素

6.2.4 比價公司——英國Money Super Market

(1)公司基本情況

(2)公司互聯網保險業務范疇

(3)公司銷售模式與策略分析

(4)公司互聯網保險經營業績

6.3 國外互聯網保險發展的經驗啟示

第七章 互聯網保險領先企業經營戰略及業績

7.1 財險公司網銷經營戰略及業績

7.1.1 中國人民財產保險股份有限公司

(1)公司基本情況

(2)公司網銷業務經營模式

(3)公司網銷業務經營業績

(4)公司網銷業務發展戰略

7.1.2 中國平安財產保險股份有限公司

(1)公司基本情況

(2)公司網銷業務經營模式

(3)公司網銷業務經營業績

(4)公司網銷業務發展戰略

7.1.3 中國太平洋財產保險股份有限公司

(1)公司基本情況

(2)公司網銷業務經營模式

(3)公司網銷業務經營業績

(4)公司網銷業務發展戰略

7.1.4 陽光財產保險股份有限公司

(1)公司基本情況

(2)公司網銷業務經營情況分析

(3)公司網銷業務發展戰略

(4)公司網銷業務經營優劣勢

7.1.5 美亞財產保險有限公司

(1)公司基本情況

(2)公司網銷業務經營情況分析

(3)公司網銷業務發展戰略

(4)公司網銷業務經營優劣勢

7.1.6 中國大地財產保險股份有限公司

(1)公司基本情況

(2)公司網銷業務經營情況分析

(3)公司網銷業務發展戰略

(4)公司網銷業務經營優劣勢

第八章 互聯網保險行業發展趨勢與投資建議

8.1 移動互聯網帶來的機遇分析

8.1.1 移動互聯網給行業帶來的機遇

8.1.2 保險行業移動互聯網應用探索

8.1.3 保險行業移動互聯網應用方向

8.2 互聯網保險行業發展前景預測

8.2.1 互聯網保險行業發展機遇分析

(1)網民規模不斷不斷擴大,網購市場加速發展

(2)中國電子商務市場環境日臻成熟

(3)法規環境逐步完善,扶持力度持續加大

8.2.2 互聯網保險行業面臨的威脅分析

8.2.3 互聯網保險行業發展前景分析

(1)2020-2026年互聯網保險保費規模預測

(2)2020-2026年互聯網保險投保客戶預測

(3)2020-2026年互聯網保險經營效益情況分析

8.3 發展互聯網保險應具備的條件

8.3.1 能力要求

(1)應對海量數據沖擊的能力

(2)鑒別客戶身份的能力

(3)保護客戶信息和業務數據的能力

(4)建立低成本資金和扣款方式的能力

(5)建立用戶友好的服務體系的能力

8.3.2 管理要求

(1)在線產品設計的改變

(2)運營體系的支撐

(3)聲譽管理,建立屬于自己的品牌

(4)打造7*24小時在線客服系統

8.4 互聯網保險行業風險防范對策

8.4.1 互聯網保險面臨的風險分析

(1)行業面臨的系統風險

(2)行業面臨的管理風險

(3)行業面臨的技術風險

(4)行業面臨的逆選擇風險

(5)行業面臨的產品風險

(6)行業面臨的其它風險

8.4.2 互聯網保險行業風險防范對策

(1)制定標準

(2)科學規劃

(3)強化管理

(4)注重建設

(5)完善法規

8.5 互聯網保險行業投資機會與建議

8.5.1 互聯網保險行業投資潛力評價

8.5.2 互聯網保險行業投資機會分析

8.5.3 互聯網保險行業投資建議

圖表目錄:

圖表1:互聯網保險產品分類

圖表2:互聯網保險渠道的優勢簡介

圖表3:傳統保險渠道與互聯網保險渠道比較

圖表4:互聯網保險產業鏈

圖表5:互聯網保險產業鏈環節 和主要參與公司

圖表6:適合互聯網渠道銷售的產品一覽

圖表7:泰康微互助可以獲取簡單客戶信息

圖表8:銀保渠道與網銷渠道手續費比較

圖表9:互聯網改善保險產品的運作模式

圖表10:2018年以來銀保手續費率增長情況(單位:%)

圖表11:國內互聯網保險發展歷程

圖表12:客戶的保險需求(單位:%)

圖表13:互聯網保險存在的問題簡析

圖表14:2016-2018年互聯網保險相關監管法規

圖表15:《互聯網保險業務監管暫行辦法(征求意見稿)》重要條款