2022-2028年中國石油行業并購重組行業前景展望與投資策略報告

http://www.xibaipo.cc 2022-02-21 10:53 中企顧問網

2022-2028年中國石油行業并購重組行業前景展望與投資策略報告2022-2

- 價格(元):8000(電子) 8000(紙質) 8500(電子紙質)

- 出版日期:2022-2

- 交付方式:Email電子版/特快專遞

- 訂購電話:400-700-9228 010-69365838

- 2022-2028年中國石油行業并購重組行業前景展望與投資策略報告,首先介紹了中國石油行業并購重組行業市場發展環境、石油行業并購重組整體運行態勢等,接著分析了中國石油行業并購重組行業市場運行的現狀,然后介紹了石油行業并購重組市場競爭格局。隨后,報告對石油行業并購重組做了重點企業經營狀況分析,最后分析了中國石油行業并購重組行業發展趨勢與投資預測。您若想對石油行業并購重組產業有個系統的了解或者想投資中國石油行業并購重組行業,本報告是您不可或缺的重要工具。

- 下載WORD版 下載PDF版 訂購單 訂購流程

自2014年以來,中國并購市場迎來快速發展,交易數量、規模屢創新高,并一舉成為全球第二大并購投資地,僅次于美國。但在2018年,中國并購市場出現回調,交易數量及規模雙雙下滑。

在經濟下行壓力、2018后半年滬深股市震蕩、中美貿易摩擦以及春節假日等眾多因素的影響下,2019年第.一季度中國私募股權投資及并購市場活躍度均呈現下降趨勢。但隨著上海科創板的持續推進以及滬深股市的回升上漲,A股股票發行及注冊有望提速,加之自2018年三季度以來,監管機構接連出臺“小額快速”審核、重組上市間隔期縮短、可轉債支付工具等并購寬松政策,使得并購交易審核效率提升、風險和資金壓力下降,2019年中國并購市場有望迎來機遇之年。此外,根據2019年1月30日證監會發布的科創板系列文件,未來科創公司的并購重組過程和相關要求也將進一步得到規范。

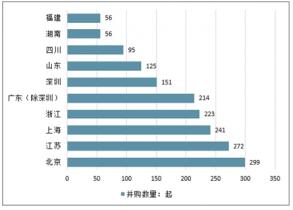

2018年,北京地區并購交易數量和交易規模均排名第.一,共完成并購交易299起,占市場總數比例為11.6%;交易金額合計2,073.54億元,占市場交易總額16.4%。除了北京,交易數量前十的地區還包括江蘇、上海、浙江、廣東(除深圳)、深圳、山東、四川、湖南和福建,交易金額前十的地區則還有上海、香港、江蘇、深圳、浙江、廣東(除深圳)、安徽、四川和遼寧。

2018年中國并購市場前十地區(按并購數量)

2018年中國并購市場前十地區(按并購金額)(單位:億元)

全球石油產業上游并購: 2019年值得關注的5件大事;

1 | 今年,全球并購市場出現了一些值得關注的重要趨勢。首先是市場波動,包括油價和宏觀經濟狀況。動蕩的市場通常導致保守的企業行為和較少的并購業務。我們的數據也清晰顯示這一點。從2018年11月到2019年2月,交易數量降至近十年來的最低水平。如果這一趨勢繼續下去,今年的并購活動很平淡; |

2 | 但另一方面,也有一些因素驅動并購交易。例如,所有石油巨頭都為自己設定了大幅減少投資的目標,這將導致資產流入市場。我們還預計,炙手可熱的美國二疊紀致密油開采領域將有進一步的整合行為,當地企業正競相擴大規模,以實現規模經濟。此外,美國獨立石油公司對國際上游資產也減少投資。最后,許多公司的股票市場估值在過去12個月遭受重創。 |

中企顧問網發布的《2022-2028年中國石油行業并購重組行業前景展望與投資策略報告》共九章。首先介紹了中國石油行業并購重組行業市場發展環境、石油行業并購重組整體運行態勢等,接著分析了中國石油行業并購重組行業市場運行的現狀,然后介紹了石油行業并購重組市場競爭格局。隨后,報告對石油行業并購重組做了重點企業經營狀況分析,最后分析了中國石油行業并購重組行業發展趨勢與投資預測。您若想對石油行業并購重組產業有個系統的了解或者想投資中國石油行業并購重組行業,本報告是您不可或缺的重要工具。

本研究報告數據主要采用國家統計數據,海關總署,問卷調查數據,商務部采集數據等數據庫。其中宏觀經濟數據主要來自國家統計局,部分行業統計數據主要來自國家統計局及市場調研數據,企業數據主要來自于國統計局規模企業統計數據庫及證券交易所等,價格數據主要來自于各類市場監測數據庫。

報告目錄:

1.1 石油行業并購重組的基本定義

1.1.1 合并、兼并與收購

1.1.2 并購的類型

1.1.3 并購收益與成本

1.1.4 公司重組策略

1.2 石油行業并購重組的模式分析

1.2.1 股權并購

1.2.2 債券并購

1.2.3 資產并購

1.2.4 公司分立

1.2.5 并購前后的資產重組

1.3 石油行業并購重組與產業成長的模式

1.3.1 實業模式

1.3.2 投資模式

1.3.3 “企業+基金”模式

1.4 石油行業并購重組中介服務機構分析

1.4.1 投資銀行與并購

1.4.2 律師與并購

1.4.3 會計師與并購

1.4.4 其他并購中介

(1)銀行與并購

(2)評估師與并購

(3)公關顧問與并購

(4)咨詢機構與并購

(5)信托與并購

(6)研究機構與并購

1.5 石油行業并購重組政策環境分析

1.5.1 石油行業發展相關重點政策分析

1.5.2 石油行業企業并購重組涉及的法律法規

(1)組織結構操作層面

(2)股權操作層面

(3)資產重組及財務會計處理操作層面

第2章石油行業并購交易整體情況分析

2018年是石油天然氣行業并購(M&A)的輝煌的一年,這要歸功于Marathon Petroleum(馬拉松原油公司)的MPC收購Andeavor和Energy Transfer LP的ET簡化交易等大型交易。

從上游到中游再到下游,并購活動來自石油和天然氣行業的各個方面。雖然許多公司達成了增加規模和競爭力的交易,但一些交易是由于需要簡化公司結構和其他公司,旨在實現產品和地理覆蓋范圍的多樣化。

1 | Marathon Petroleum收購Andeavor | Marathon Petroleum和總部位于德克薩斯州的競爭對手Andeavor之間的350億美元合并于4月30日宣布,并于10月1日結束,是近期能源公司中價值最高的交易之一。該交易在煉油能力方面創造了美國最大的煉油商,超越了Valero Energy。新的馬拉松石油公司還在市值方面創建了一個全國性的煉油巨頭,超越了Phillips 66。該交易擴大了Marathon Petroleum在具有吸引力的市場中的地理覆蓋范圍,鞏固了其在Permian盆地的立足點,從而創造了令人羨慕的零售和營銷組合。 |

2 | Energy Transfer Equity與 Energy Transfer Partners 合并 | 2018年8月,管道和中游運營商Energy Transfer Partners LP同意與其合作伙伴Energy Transfer Equity合并,高達270億美元的換股交易后,將Energy Transfer Equity更名為Energy Transfer LP,創造了更大更強的能源MLP。該交易于10月19日結束,旨在簡化組織結構,提升合作伙伴的信用狀況,同時提高透明度。憑借包括原油,液體和天然氣管道以及碼頭和中游業務在內的多元化資產基礎,合并后的實體將能夠到達關鍵的供應盆地和市場。 |

3 | Concho Resources并購RSP Permian | 2018年,上游領域的合并步伐加快,Concho Resources公司CXO于3月簽署了一項協議,以95億美元的全股票交易收購其競爭對手RSP Permian Inc.,以擴大其在多產的Permian盆地中的地位。該交易于7月完成。Concho Resources收購RSP Permian已經為其在Permian的投資組合增加了92,000英畝的補充資產,將公司在多產油資源中的總面積擴大到640,000英畝。Concho Resources現在被認為是Permian盆地的頂級能源生產商之一,擁有令人羨慕的低風險頂級資產和多年鉆井庫存。 |

4 | Diamondback Energy并購Energen | Permian的交易狂潮繼續席卷美國石油工業,在多產的頁巖區發揮了一波鞏固作用。加入該行列的另一家能源公司是Diamondback Energy,Inc。,該公司于8月宣布以92億美元的巨額交易收購Energen公司,以加強其Permian業務。該筆交易于11月完成,這將Diamondback轉變為領先的Permian盆地石油生產商之一。此次交易使Diamondback成為第三大Permian勘探者,并為Diamondback的投資組合增加了大約25,493凈租賃面積。 |

5 | 加拿大Encana收購Newfield | 11月,加拿大能源勘探公司Encana Corporation ECA同意通過價值55億美元的交易收購總部位于德州的Newfield Exploration Company NFX。該交易預計將在2019年第.一季度完成,之后,該公司計劃將股息支付增加25%,并將其股票回購計劃增加至15億美元。合并后實體第三季度總產量為577,000桶油當量/日,其中52%為液體。收購Newfield Exploration將使Encana成為領先的非傳統能源生產商之一。收購后,該公司的預計產量預計將比2018年增加約20%,同時為股東帶來顯著的協同效應。 |

2.1 中國石油行業并購交易規模

2.1.1 中國石油行業并購交易數量

2.1.2 中國石油行業并購交易金額

2.2 中國石油行業戰略投資者并購交易情況

2.2.1 戰略投資者并購交易數量與金額

2.2.2 戰略投資者并購交易的重點行業

2.3 石油行業私募股權基金及財務投資者并購交易情況

2.3.1 私募股權基金及財務投資者參與投資交易數量

2.3.2 私募股權基金及財務投資者參與投資交易金額

2.3.3 私募股權基金及財務投資者參與的海外并購交易

2.3.4 私募股權/風險投資基金投資交易與退出數量

2.3.5 私募股權/風險投資基金投資企業上市與并購退出數量

2.4 中國石油行業海外并購情況分析

2.4.1 中國石油行業海外并購交易數量

(1)按投資地區分類

(2)按投資行業分類

(3)按投資者性質分類

2.4.2 中國石油行業海外并購交易金額

2.4.3 中國石油行業海外并購地區的選擇

2.4.4 中國石油行業海外并購重點行業分布

2.4.5 中國石油行業海外并購發展趨勢預測

第3章 石油行業資本市場并購重組情況分析

3.1 石油行業資本市場并購重組現狀分析

3.1.1 石油行業A股市場并購重組情況分析

3.1.2 石油行業中小板和創業板并購重組分析

3.1.3 石油行業新三板企業并購重組情況分析

3.2 石油行業A股市場并購路線分析

3.2.1 石油行業借殼上市情況分析

(1)借殼上市的數量和金額分析

(2)借殼上市涉及的行業情況

(3)借殼上市重點案例深度解讀

3.2.2 石油行業橫向整合資源的并購分析

(1)橫向整合為目的的并購數量和金額

(2)相關并購重組涉及的重點行業分析

(3)以橫向整合為目的的并購重點案例

3.2.3 石油行業打通產業鏈上下游的并購分析

(1)涉及產業鏈整合的并購數量和金額

(2)相關并購重組涉及的重點行業分析

(3)涉及產業鏈整合的并購重組重點案例

3.2.4 石油行業多元化戰略發展并購分析

(1)以多元化發展為目的的并購數量和金額

(2)相關并購重組涉及的重點行業分析

(3)以多元化發展為目的并購重組重點案例

3.3 石油行業上市公司并購重組的模式研究

3.3.1 石油行業二級市場收購模式——中國上市公司并購重組的啟動

3.3.2 石油行業協議收購模式——中國目前上市公司并購重組的主流模式

3.3.3 石油行業要約收購模式——中國上市公司股權收購市場化的推進

3.3.4 石油行業迂回模式——中國上市公司并購重組模式創新的多樣化

3.3.5 石油行業整體上市模式——控制權不發生轉移的上市公司并購重組

第4章 石油行業國企改革過程中的并購重組分析

4.1 石油行業國企并購重組的政策環境

4.1.1 國企改革頂層設計方案出臺預測

4.1.2 地方政府國企并購重組方案解讀

4.1.3 國企并購重組相關鼓勵政策分析

4.2 石油行業國企并購重組現狀分析

4.2.1 石油行業國企并購交易數量和金額分析

4.2.2 石油行業國企并購涉及的主要行業

4.2.3 石油行業國企并購的重點類型分析

4.2.4 石油行業國企并購重大案例分析

4.2.5 石油行業國企并購的主要方向分析

4.2.6 石油行業國企并購的重點區域分析

4.3 石油行業VC/PE機構參與國企改革情況分析

4.3.1 石油行業VC/PE投資國有企業的重點案例

4.3.2 石油行業VC/PE投資國有企業的并購金額

4.3.3 石油行業VC/PE機構參與國企改革的模式

(1)直接參與國企的股權投資

(2)通過并購基金的模式參與

4.4 石油行業新三板國資國企并購重組分析

4.4.1 石油行業新三板最新功能和定位分析

4.4.2 石油行業國有企業在新三板的掛牌情況

4.4.3 石油行業新三板國資國企并購重組展望

4.5 石油行業國企并購重組中的投資機會

4.5.1 石油行業央企并購重組過程中的投資機會分析

4.5.2 石油行業地方國企并購重組過程中的投資機會

4.6 石油行業國企并購重組過程中亟待解決的問題

4.6.1 產權關系

4.6.2 政府行政干預

4.6.3 國有資產流失

4.6.4 人力資源整合

第5章 石油行業并購重組重點案例分析

5.1 石油行業股權并購重點案例分析

5.1.1 并購案例背景介紹

5.1.2 并購案例參與主體

5.1.3 案例并購過程分析

(1)市場環境

(2)并購目的

(3)目標選擇

(4)并購戰略

(5)股權交易分析

(6)并購整合

5.1.4 并購案例評價

5.2 石油行業債權并購重點案例分析

5.2.1 并購案例背景介紹

5.2.2 并購案例參與主體

5.2.3 案例并購過程分析

(1)市場環境

(2)并購目的

(3)目標選擇

(4)并購戰略

(5)股權交易分析

(6)并購整合

5.2.4 并購案例評價

5.3 石油行業資產并購重點案例分析

5.3.1 并購案例背景介紹

5.3.2 并購案例參與主體

5.3.3 案例并購過程分析

(1)市場環境

(2)并購目的

(3)目標選擇

(4)并購戰略

(5)股權交易分析

(6)并購整合

5.3.4 并購案例評價

5.4 石油行業合并(分立)重點案例分析

5.4.1 并購案例背景介紹

5.4.2 并購案例參與主體

5.4.3 案例并購過程分析

(1)市場環境

(2)并購目的

(3)目標選擇

(4)并購戰略

(5)股權交易分析

(6)并購整合

5.4.4 并購案例評價

第6章 石油行業并購重組風險及收益分析

6.1 石油行業企業并購的風險分析

6.1.1 石油行業企業并購中營運風險分析

6.1.2 石油行業企業并購中信息風險分析

6.1.3 石油行業企業并購中融資風險分析

6.1.4 石油行業企業并購中反收購風險分析

6.1.5 石油行業企業并購中法律風險分析

6.1.6 石油行業企業并購中體制風險分析

6.2 石油行業并購重組的風險控制

6.2.1 石油行業投資環境風險

(1)國別風險

(2)市場波動風險

(3)行業周期風險

6.2.2 石油行業項目執行風險

(1)目標公司基本面風險

(2)估值和定價風險

(3)交易結構設計風險

6.2.3 石油行業監管審批風險

6.2.4 石油行業輿論環境風險

6.2.5 石油行業后續整合風險

6.3 石油行業并購交易收益率的相關因素分析

6.3.1 并購目的的差異

6.3.2 支付方式差異

6.3.3 并購規模差異

6.3.4 公司類型差異

6.3.5 行業差異因素

6.4 石油行業各類型并購的收益比較以及投資線索

6.4.1 各類型并購的收益比較

6.4.2 買殼上市的特征以及投資線索

6.4.3 多元化并購的特征及投資線索

6.4.4 行業整合并購的特征及投資線索

6.4.5 大股東資產注入類并購的特征及投資線索

第7章 石油行業并購重組趨勢與投資機會分析()

7.1 2019年并購重組新趨勢分析

7.1.1 整體上市成國企改革主線

7.1.2 新三板公司頻頻被A股公司并購

7.1.3 “PE+上市公司”模式風靡A股

7.1.4 分離式重組審核便捷受追捧

7.1.5 折戟IPO公司曲線上市

7.2 石油行業2019年并購整合方向預測

7.2.1 行業內部并購

7.2.2 上游產業并購

7.2.3 下游產業并購

7.2.4 跨界并購整合

7.3 石油行業并購融資渠道分析

7.3.1 增資擴股

7.3.2 股權置換

7.3.3 金融機構信貸

7.3.4 買方融資

7.3.5 杠杠收購

7.4 石油行業未來并購重組的機會分析

7.4.1 新興產業的并購機會

7.4.2 國企改革的機會分析

7.4.3 存在借殼機會的上市公司()

圖表目錄:

圖表1:并購和重組的定義

圖表2:并購的主要類型

圖表3:并購收益與成本分析

圖表4:并購重組的一般模式

圖表5:并購重組中介服務機構

圖表6:石油行業發展相關重點政策分析

圖表7:《調整上市公司再融資、并購重組涉及房地產業務監管政策》分析

圖表8:地方政府并購重組政策匯總

更多圖表見正文……